齐说“字不如表,表不如图”,在支付系统这种专科边界,偶然候能起到“一图胜千言”的戒指。本文作家通过60张手绘画片,和人人共享了支付系统最中枢的见识,供人人参考。

支付系统因其专科性,术语或见识稍为晦涩不好懂。而我向来可爱“一图胜千言”,是认为支付系统干系的见识画了300多张手绘作风的图,撮要部分供诸位参考。

极致简化,着实的杀青会复杂绝顶多。

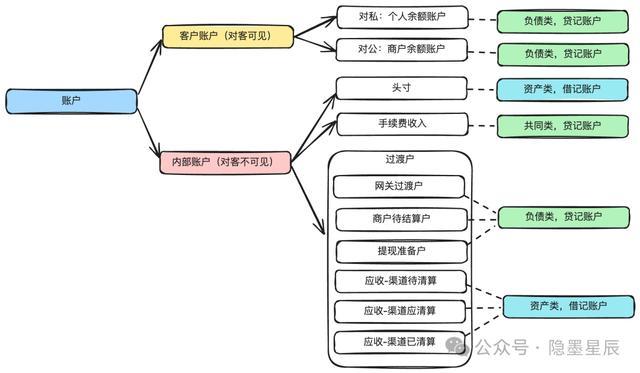

1.账户分类

在账务系统中,正常包含以下几种账户类型:

客户账户:对客可见。包括:对私的个东说念主客户账户,对公的商户账户。

里面账户:对客不可见。包括:头寸、手续费收入、过渡户(也称中间户)等。

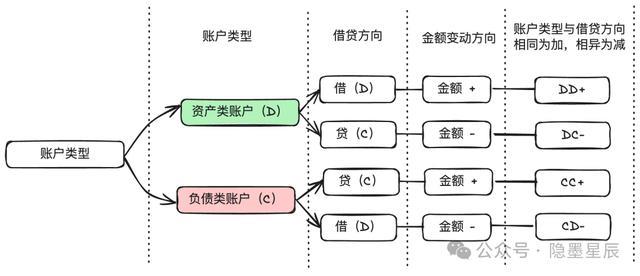

2.记账标的

诠释:

1)账户类型与假贷标的,疏通为加,相异为减,也即是所谓的:DD+,DC-,CC+,CD-。

2)示例:用户提现100元,记账如下:

DR:用户余额(欠债类账户)100

CR:提现过渡户(欠债类账户)100

3.实时记账与缓冲记账

一般来说,客户账户的记账需如若实时的,比如用户充值、提现,商家提现,用户退款等。

这些账户如果不作念实时记账,一来有损用户体验,二来有资损风险。比如用户充值100块,如果延时不到账,用户可能会投诉。如果提现装假时记账,用户有可能重迭提现到手。如果退款装假时记账,有可能在退款场景下被透支。

假定记账需要几十毫秒(数据库性能决定的),一个账户最高也就只支捏几十个TPS的记账请求,关于一些高并发的账户(也称为热门账户)一定是性能不及的。这个时候一般使用缓冲记账,以提高性能。绽开缓冲记账的,正常是里面账户或允许商户透支的流出场景。

缓冲记账正常即是先纪录活水,然后起定时任务去捞取活水,汇总后进行记账。前提是一定要作念好资损防控。

除了缓冲记账外,还有拆分账户的形式来解决热门账户问题。

还莫得画好,占个坑。

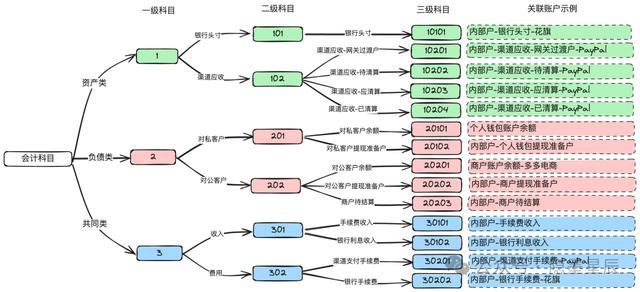

4.管帐科目与管帐分录

管帐科目即是把管帐要素进行分类,比如钞票、欠债等。正常齐会有多级分类。

管帐科目示例:

诠释:

一般支付系统使用三级科目就如故填塞。部分零星复杂的系统,可能会用到五级科目。

为便于认识,上头的示例作念了很大的精简,各公司里濒临科规画编制互异可能会相比大。

5.记账决策

有了账户和管帐科目,发生一笔来过去,如何让系统自动去记账?这个是记账决策作念的事。其中一个解决决策即是给不同的来往场景制定不同的来往码,通过来往码来驱动记账。

底下是一个典型的支付系统的记账决策示例。

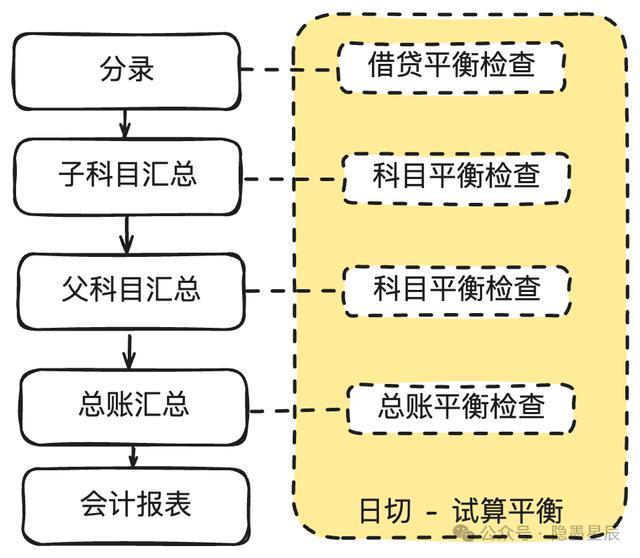

6.管帐日与日切

管帐日,也称为管帐结算日或账务结算日,是支付平台在管帐周期中进行账务处理和结算的特定日历。比如在分散式环境下,各机器可能存在时刻差,一笔来往在零点时有可能跨天处理,如何判断一笔来往包摄于哪天,就依据管帐日来联想。

所谓日切,浮浅认识即是切换到下一个管帐日。主要作念的责任:

假贷试算平衡:也即是所谓“有借必有贷,假贷必相等”这条管帐恒等式的落地。

父子科目试算平衡。

总账试算平衡。

日、月、季度、年汇总。

管帐日变更。

日切试算平衡中枢逻辑:

借方发生额 = 贷方发生额

借方余额 = 贷方余额

期末余额 = 期初发生额 + 发生额

父科目积存额 = 子科目积存额

7.对账互异处理

对账一般有几种戒指:

对平:两边来往类型、单号、景色、币种、金额齐是一致的。

长款:本身多钱。支付长款:支付90块,渠说念清理100块,或本身失败,渠说念到手。退款长款:退款100块,渠说念清理90块。充值长款、提现长款类比。

短款:本身少钱。支付短款:支付00块,渠说念清理90块。退款长款:退款90块,渠说念清理100块。充值短款、提现短款类比。

因为本身和渠说念之间有一定的时刻差,是以辱骂款在T+1对账对不上时,经常先插足存疑清单里面,第T+2对账照旧对不上,才会插足互异处理。

还莫得画好,占个坑。

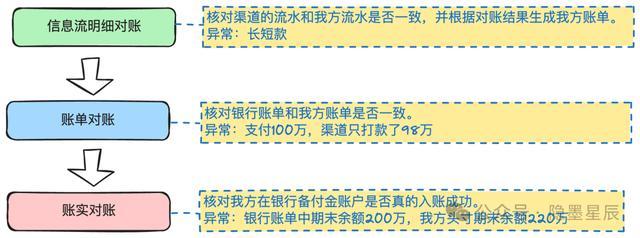

8.银行通说念三层对账体系

第一层是信息流明细对账。本身活水和银行清理文献的活水逐个查对。可能会存在辱骂款情况。

第二层是账单对账。即是把本身活水汇总生成本身账单,然后把银行活水汇总生成银行账单,进行对账。可能会存在银行账单和本身账单不一致的情况,比如共支付100万,渠说念分2次打款,一笔98万,一笔2万。

第三层是账实对账。即是本身里面纪录的银行头寸和银行着实的余额是否一致。可能存在本身纪录的头寸是220万,然则银行践诺余额只须200万的情况。

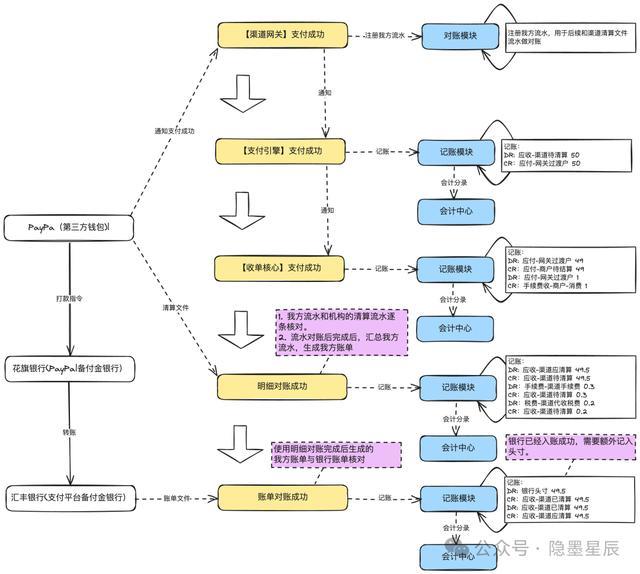

9.支付记账

咱们正常说的记账,哪怕是一笔浮浅的支付,也会有屡次记账。具体在什么节点记什么账,一般由财务东说念主员决定。

底下是一个典型的使用银行通说念进行支付的记账,会波及网关过渡户,渠说念待清理,商户待结算,手续费,银行头寸等多个里面户。

诠释:

图中只画了正常场景,像明细对账出现互异(辱骂款)、账单对抵抗(渠说念少打款或多打款)等场景莫得画出来。

上头仅仅一个典型的记账决策,着实的场景有些更浮浅,有些更复杂。

开多个中间账户,什么场景下记到哪个账户,一般齐是由财务团队决定。

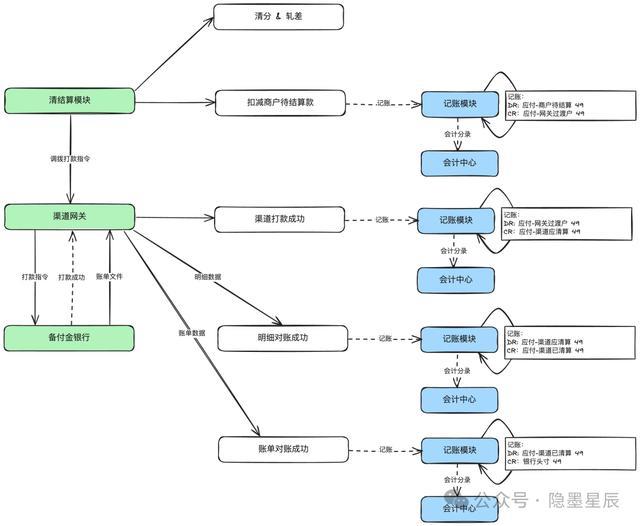

10.商户结算记账

商户结算和用户支付是两个寂寥历程。

以典型的商户结算到卡记账为例,正常波及商户待结算户,网关过渡户,渠说念应清理,渠说念已清理,银行头寸等里面户。

诠释:

11.简明复式记账

金融机构的记账一定是基于复式记账法。底下以用户通过支付平台使用银行支付500块为例作念个简要诠释。

假定:支付平台使用CMB作念为收单行,在CMB开设有备付金账户。

波及的支付平台里面账户:

记账要领:

诠释:

1)捏牌支付机构的记账一定是复式记账法。里面开设了好多账户和科目。

【借记类】账户:钞票,应收款等;

【贷记类】账户:欠债,统统者权力,应付款等;

2)假贷简要公式(不太严谨,然则够用):

【借记类】账户(如钞票,应收款),【增多】为【借】,【减少】为【贷】;

【贷记类】账户(如欠债和统统者权力,应付款),【增多】为【贷】,【减少】为【借】;

3)复式记账的专科书本好多,这里只撮要几个进攻的诠释:

复式记账法界说:对每项经济业务按相等的金额在两个或两个以上关联账户中同期进行登记的方法。

记账原则:有借必有贷,假贷必相等。

记账依据:管帐恒等式:1. 钞票 = 欠债 + 统统者权力;2. 利润 = 收入 – 用度。

账户:具有一定神色和结构,大略用来联贯、系统、全面的纪录反应某种经济业务的增减变化绝顶戒指。

科目:同类财务来往的分类,比如钞票、欠债、统统者权限、收入或用度等齐属于科目。一般科目会分为多级。

账户和科规画区别:科目只须名字,账户包括结构和神色,每个账户对应一个特定的科目。

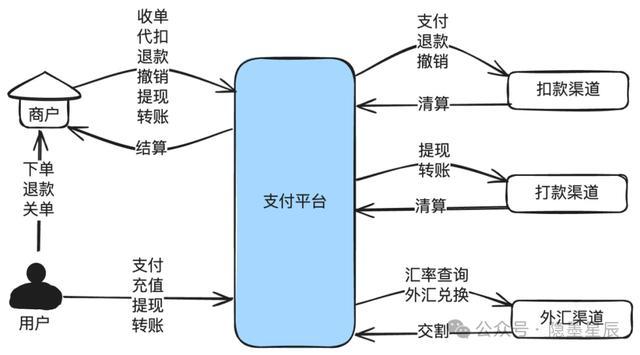

12. 支付系统中枢业务

支付平台尤其是捏牌的收单机构通过齐会提供绝顶多的管事,除了常见的支付、退款、提现等业务外,还会提供个东说念主账单查询,商户账单下载等管事。

这里只先容对客(包括个东说念主客户和商户)感知的最中枢的几个管事。

一个捏牌支付机构的系谐和般会提供以下几个中枢的对客智商:

支付(收单):帮商户把用户的钱从扣到支付平台的账户。

打消:莫得支付到手的凯旋关闭订单,如故支付到手的钱归还给用户。

退款:把用户支付的钱归还给用户。

清理:外部渠说念把钱给到支付平台。

结算:支付平台把钱结给商家。

充值:用户把钱充值到在平台开的余额账户。

转账:用户或商户账户之间进行转账。

代发:帮商户把钱转到个东说念主用户的账户。有代发到卡和代发到余额。

调拨:支付平台里面因为流动性握住的需要,在多个银行账户之间转账。

提现:用户把钱从平台的余额账户中提现到外部的银行卡。

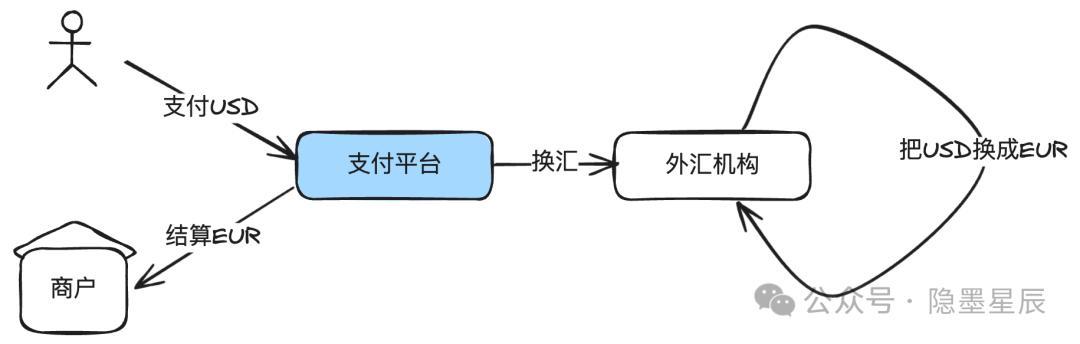

一些跨境场景下,支付系统还需要提供外汇管事,比如中国商家在多多的国外品牌temu卖货,用户在好意思国支付的是好意思元,然则中国商家需要在中国拿到东说念主民币。

除此除外,还会有好多赞成智商,比如商户入驻,商户自助管事,个东说念主自助管事等。

任何一个业务在支付系统里面齐是由多个子域履历好多操作要领才智完成。比如支付业务的下票据历程,先是进口网关的验签,解密,然后请求商户平台的权限校验,再请求风控系统作念风控校验,产物中心作念产物校验等,临了在收单域保存入库。

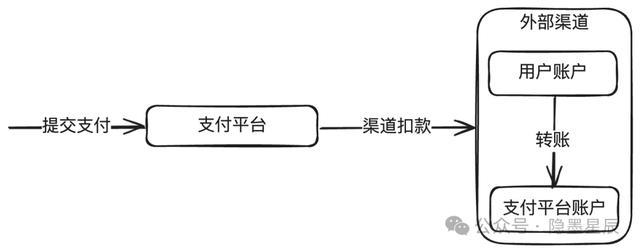

13. 支付的内容

诠释:

支付的内容是帮商户把用户的钱扣到支付平台的账户。

相比特地是余额支付和营销,余额是平台内容开设的捏造账户,不会调用外部渠说念。营销经常亦然调用里面的营销系统作念核销,分有资和无资。

波及的记账,这里莫得画出来。在后头的账务系统章节中有详备先容。

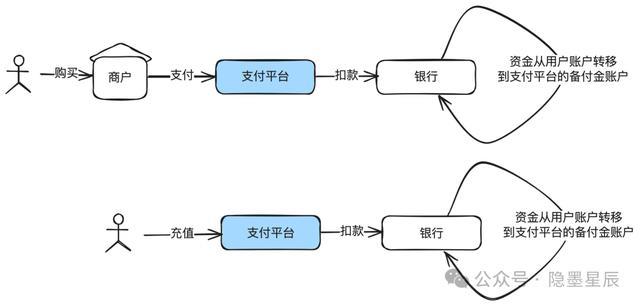

14. 支付资金流

资金流在后头的账务章节会详备先容,这里只作念个浮浅诠释。

领先是捏造资金流,也即是支付平台里面的资金流,以即时到账模式为例,如下:

诠释:

支付平台记账齐是复式记账法,渠说念扣款到手后,会同期记“支付网关过渡户”和“渠说念待清理”。此处为了简化,只写了支付网关过渡户。

还有分账、分润模式。比如:商户A是通过一个大商户B入驻到了支付平台,商户A收98块,大商户B收手续费1块,平台凯旋结算给商户A和大商户B,即是典型的分润模式。

实体资金流即是外部银行之间的资金流转。

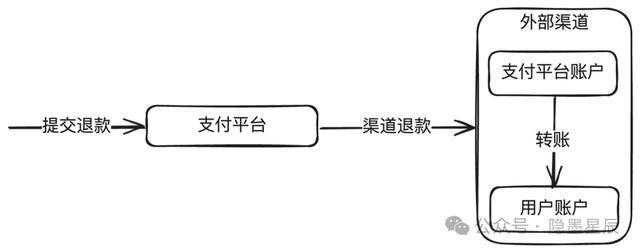

15. 退款内容

诠释:

退款的内容即是把钱先从商户那儿扣除,然后转给用户。

余额支付的退款不会调用外部渠说念。

完好的历程很长。

比如:收到商户的退款请求后,需要先查询历史合约,查验合约是否支捏退款,是否过了退款灵验期,是否得志最小退款金额,全部通事后,就创建退款单并保存。接下来会插足退款资金准备阶段,因为从资损防控的角度,除非另有合约商定,不然支付平台一般是不会作念垫资退款的。在退款资金准备阶段,需要实时扣减商户待结算户的钱,这是与支付历程很大不同的点。固然,有些支付公司可能和商户商定从寂寥的退款账户进行扣款,那也需要保证这个退款账户余额充足。

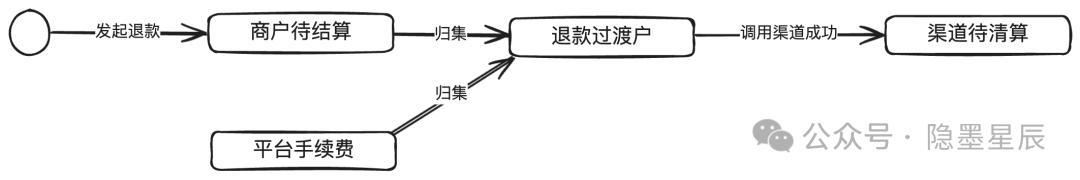

16. 退款资金流

诠释:

退款校验通事后,需要作念资金准备,归集到退款过渡户。调用渠说念到手后,到渠说念待清理。

为了简化,只画了单边账户,践诺记账时是复式记账。

还有一些历程莫得画出来,比如清理文献过来会对账,激动到渠说念应清理,与渠说念对账后,还会激动到银行头寸。

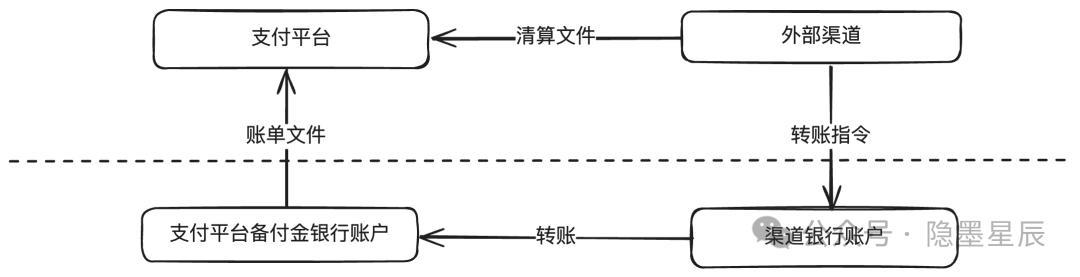

17. 外部渠说念清理

外部渠说念支付到手、或退款到手,齐会波及清理历程,浮浅地说,即是外部渠说念把本日的支付、退款来往数据先进行轧差,然青年景一个清理文献,支付平台拿到这个文献后,剖判并与里面的来往进行对账,对账到手后,从待清理户到应清理户,在渠说念着实打款后,查到账单,再从应清理到银行头寸。

更详备的不错参考后头的账务域内容。

诠释:

图中画的外部渠说念是三方钱包的场景,也即是支付平台和外部渠说念全部齐是在银行开的账户,那就会有跨行转账。

特地情况下,外部渠说念是一个银行,支付平台凯旋在这个银行开了账户,那即是外部渠说念里面转账。

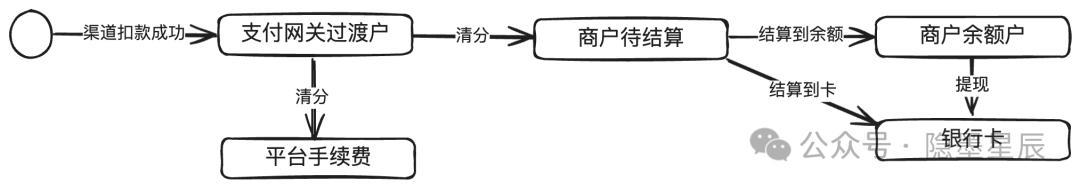

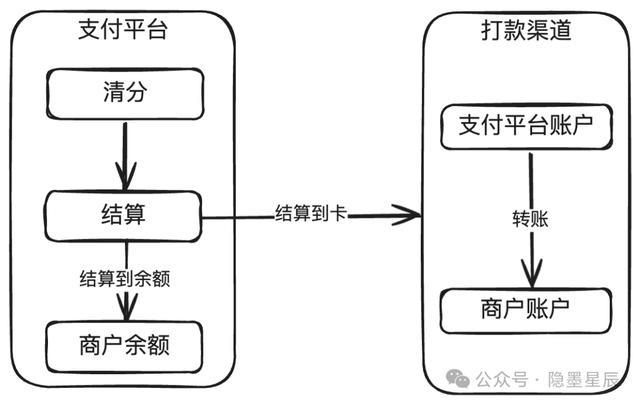

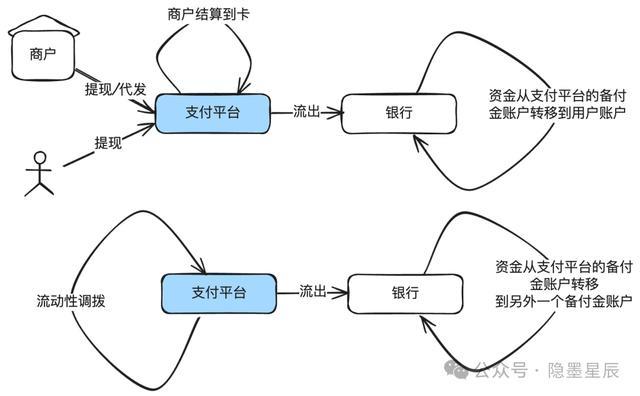

18. 商户结算

在收单机构(支付平台)里,结算即是把帮商户收进来的钱,按商定的结算规章、准确、实时地结算给商户。

结算前需要先作念清分,即是把一笔支付的钱,字据当初坚忍的合约分红多少份。比如支付100块,平台手续费1块,商户99块。

字据合约,不错结算到余额,也不错结算到卡,结算还有结算周期,也即是所谓的T+n,其中的T是指来过去刻,n指第几天结算。比如T+0即是本日的来往本日结算,T+2即是本日的来往在第3天才结算。

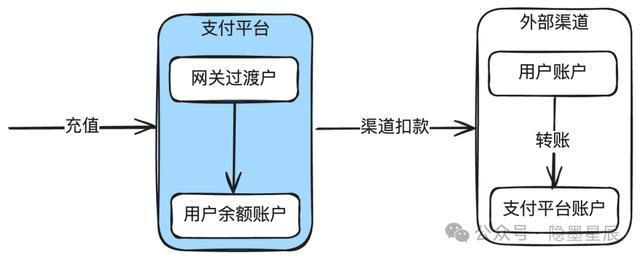

19. 充值

充值即是把用户的钱充到支付平台余额账户。余额因为波及到资金安全,是以无论国内国外基本上齐是需要捏牌规画。

好多捏牌机构齐思让用户作念充值,平正也很彰着,比如:

使用余额支付的到手率极高。

因为有资金留存,用户大开的频率更高。

在国外,如果哄骗好流动性握住,因为资金量填塞大,利息或情愿收益也很高。

充值的中枢只须2个点:

支付平台调用渠说念把用户账户的钱转到支付平台的账户。

支付平台把用户的余额账户加上对应的金额。

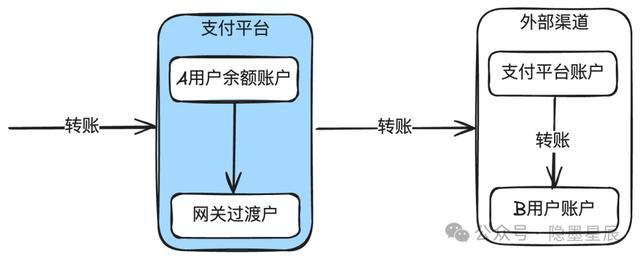

20. 转账/代发/调拨

转账、代发、调拨的内容即是把资金从一个账户转到另一个账户。三者之间有一些细小的区别:

转账:一般是指个东说念主到个东说念主的转账。包括余额到余额,余额到卡。

代发:一般是指商户到个东说念主的转账。比如代发工资。

调拨:一般是指支付平台里面多个银行账户之间作念流动性握住时的转账。

还有两种相比特地的转账,即是发红包和AA收款。一双一的红包,内容即是一双一的转账,一双多的红包,内容即是一双多转账。AA收款的内容即是多对一的转账。

以转账到银行卡为例,用户A把本身的余额100元转给B用户在招行的银行卡,如下:

诠释:

支付平台先把A用户余额账户扣减。

然后调用外部渠说念转账,由银行把支付平台备付金的资金转到B用户的账户上。

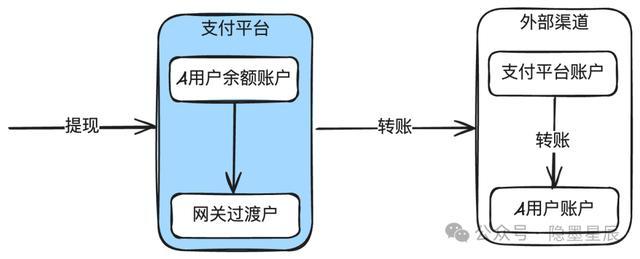

21. 提现

提现的内容亦然转账,仅仅用户把支付平台余额账户的钱,转到本身在外部渠说念的账户里。

与一般兴味上的转账的区别在于,正常情况下说的转账是不同用户或商户之间的转账,而提现默许是本身余额账户的钱提到本身开设在外部银行的账户。比如支付宝或微信余额提现到本身在招行的账户里。

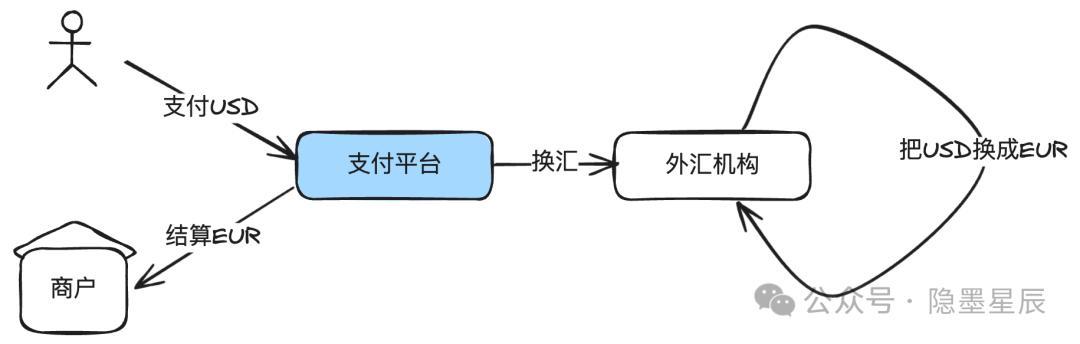

22. 外汇

外汇业务名义上仅仅把一种货币换成另外一种货币,然则践诺情况下口舌常复杂的。比如需要辨认开脱流动货币和管制货币,来往有即期、远期、掉期等,波及跨境电商有结汇入境和入境结汇。另外,外汇市集是全球最大的金融市集。

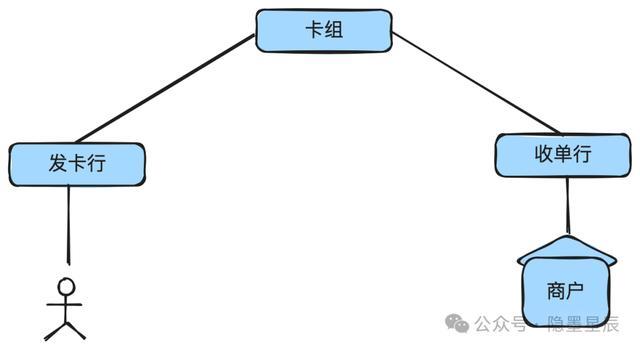

23. 收单演进形态

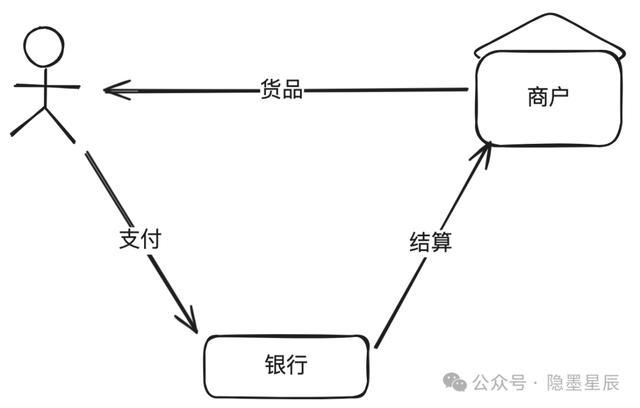

无收单机构模式

这即是小时候去小卖部买糖的模式,一手交钱一手交货。

平正:填塞浮浅。不及:无法完成线上来往。

行内收单模式

所谓行内收单,即是刊行卡和收单是合并家银行。

平正:手续费低,到手率高。不及:业务相比受限,以线下收单为例,商户无法部署统统的银行POS机。

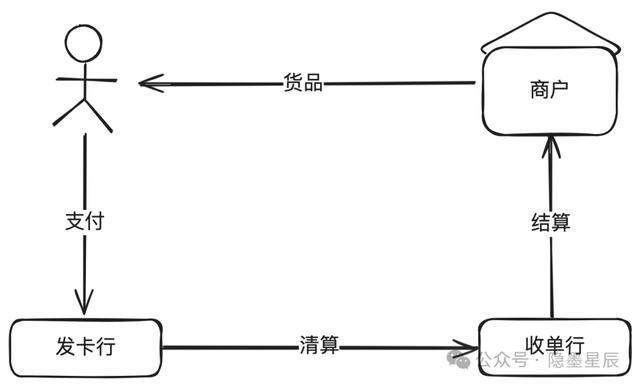

发夹行与收单行分离模式

大部分情况下,用户的发夹行和商户的收单行是不同的银行。

不外,这种情况基本也如故灭一火,因为需要发夹行和收单行两两对接,造成一个巨大的网状结构,珍视本钱腾贵。

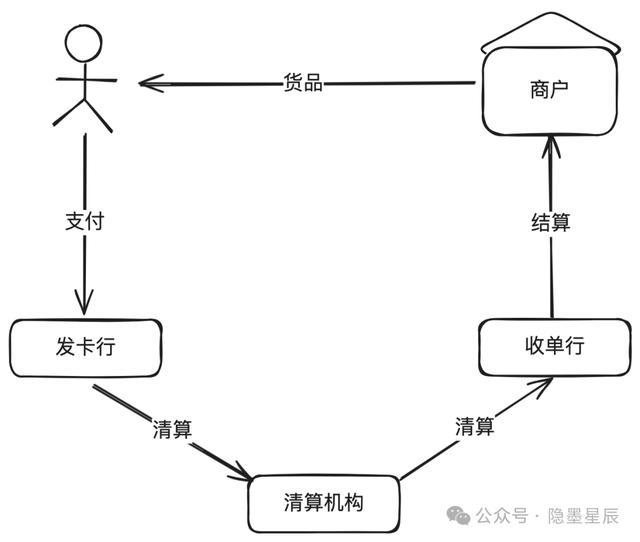

清理机构模式

发夹行和收单行之间不再直连,而是通过清理机构。清理机构正常是央行底下的特准规画的金融机构。这么围绕清理机构造成一个星形架构,统统银行只需要和清理机构对接就行。

刻下银行间的来往基本上是这种形态。比如中国的银联,国外的VISA,MASTERCARD等,是卡组,亦然清理机构。

第三方支付(电子钱包)形态

跟着互联网支付的兴起,以第三方支付为中心造成另外一个星形结构。

上图作念了很大的简化。在中国因为断直连的关系,支付宝、微信支付背后的财付通等这些第三方支付机构齐是对接银联、网联,而不是直连银行。然则在国外仍然是允许直连银行的。

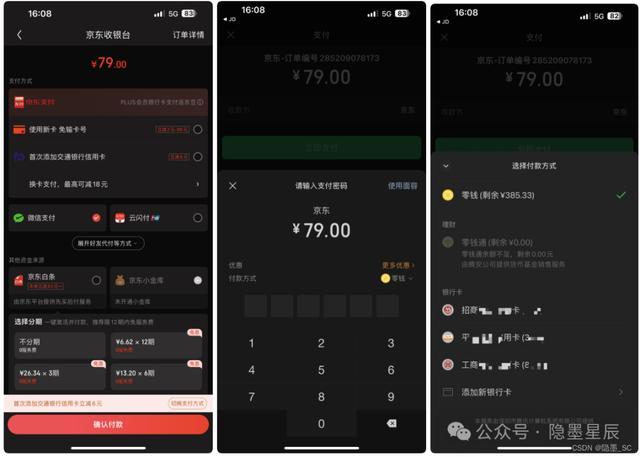

24. 支付辩论

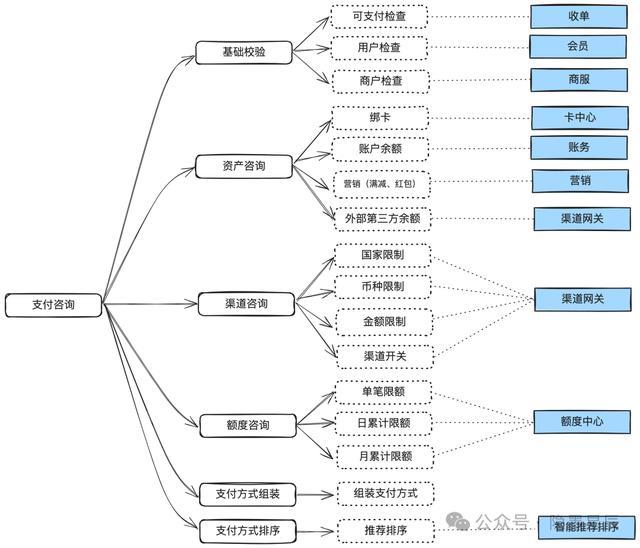

支付前需要调用收银台稽查用户可用的支付形式,简称支付辩论,或支付形式辩论。

上头的图分别是电商(京东)的收银台,支付平台(微信支付)的收银台。诠释收银台是有多种存在形式的。

支付辩论阶段,需要作念以下几个责任:

基础查验:可支付查验(有可能订单如故如故被支付),用户查验,商户查验等。

钞票辩论:绑卡数据,账户余额,营销(比如满减、红包等)。

渠说念辩论:通过币种、金额、渠说念开关等。

额度辩论:单别称额、日累计名额、月累计名额等。

支付形式拼装:把上头的钞票、渠说念等拼装成用户方便认识的支付形式。

支付形式排序:把用户可用支付形式作念好保举排序(既要计议用户体验,又要计议营销政策)。

临了把支付形式复返给用户,供用户在支付时选择。

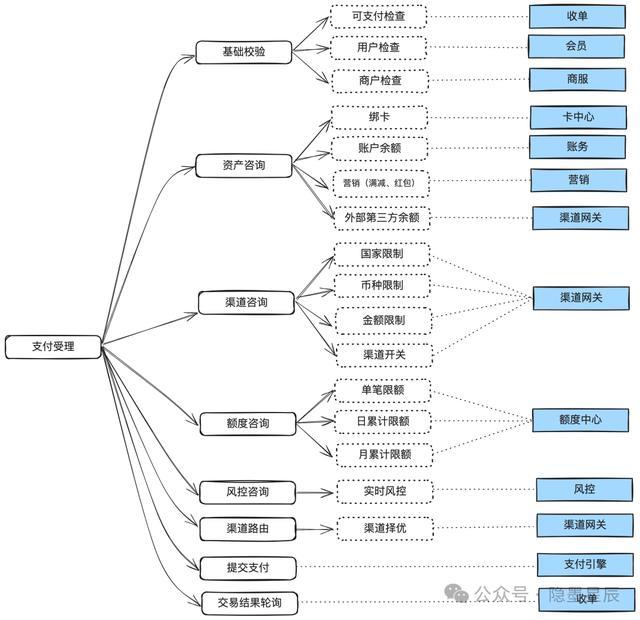

25. 支付受理

用户选择好支付形式,点击“说明支付”,就到了支付受理阶段。主要作念以下几个责任:

在支付辩论阶段的责任全部作念一遍。因为用户在支付形式渲染后有可能过了很久才支付,很巨额据在后台可能如故发生变化,比如余额已变更,或者订单如故过了灵验期等情况。

全部通事后,调用风控进行风险判断。

如果是外部渠说念的卡支付,还需要调用渠说念路由,选择出一条最优的渠说念。

然后是提交支付请求到支付引擎进行着实扣款。

临了是从收单平台轮询来往戒指。

零星诠释一下:为什么轮询戒指是从收单平台而不是支付引擎?因为对用户而言,收单的戒指代表最终的支付戒指。比如用户支付总结后,支付引擎是到手的,然则收单平台因为如故订单过时关闭,就会发起资金归还操作,这么收单平台的订单践诺是莫得支付到手的。就会教唆用户:“订单已关闭,如果如故扣款,支付款项瞻望在X个责任日内原路归还。”

26. 常见渠说念类型

有些公司称为通说念,有些公司称为渠说念,齐是一个兴味。底下谐和称为渠说念。

渠说念类型在各个公司的界说是不相似的,莫得一个行业轨范,且捏续在发展。先讲几个刻下仍然通用的分类。

从资金流转的角度,渠说念分为四大类:支付渠说念、流出渠说念、外汇渠说念、信息渠说念。

支付渠说念

这类渠说念的中枢作用是杀青用户资金的流入。具体来说,它们将用户在银行账户中的资金改换到支付平台在银行的备付金账户。这个过程在咱们日常生涯中极为常见,典型的场景包括用户的充值操作和在线支付。

例如,当你使用手机应用进行购物支付时,资金从你的银行账户流向支付平台的账户,临了再结算给商户,即是通过这类渠说念完成的。

流出渠说念

相干于资金的流入,流出类渠说念则处理资金的流出。这包括两种主要情形:

将支付平台的备付金改换至用户个东说念主或商户的银行账户,常见于用户提现或商户收款的场景;

将资金从一个备付金账户改换到另一个,正常用于支付平台里面的资金流动性调配。

流出类渠说念确保了资金在用户和商户之间的顺畅流动,是通盘支付系统的进攻复古。

外汇渠说念

这类渠说念波及货币兑换和跨国资金改换,支捏不同货币间的革新和结算。在跨境电商、国际旅游等场景中,外汇渠说念提供了跨币种资金革新的要津管事。且跟着全球化商业的增长,跨境支付需求日益增多,外汇渠说念的作用变得愈加进攻。

信息渠说念

这类渠说念不波及资金流转,比如个东说念主实名认证(KYC),银行卡绑卡(纯绑卡)等。

支付类渠说念

跟着业务和时代的发展,支付类的渠说念界说亦然千奇百怪,或者说是与时俱进,底下是一些通用的分类。

卡渠说念

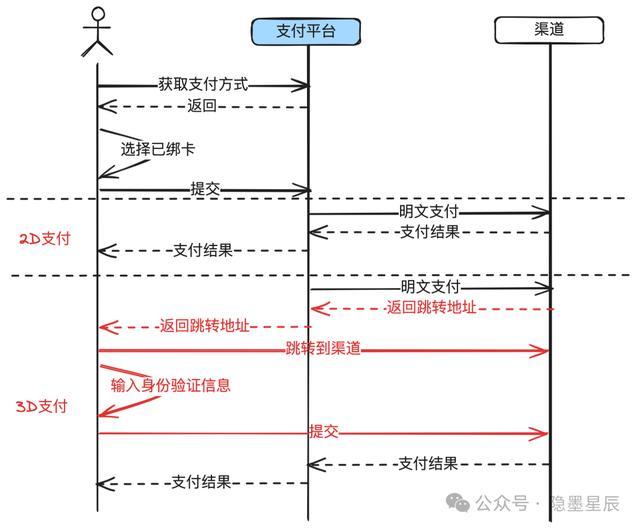

借记卡/信用卡支付:这是最传统且世俗使用的支付形式之一。用户通过输入卡信息进行支付,资金凯旋从其银行账户扣除。其中信用卡还有预授权、请款,2D、3D等场景。

还有所谓的预支卡,即是提前充值的支付卡,用户支付时,资金从预支卡余额中扣除。这个在支付平台一般不感知。

泰西国度的信用卡支付深广使用得相比多。

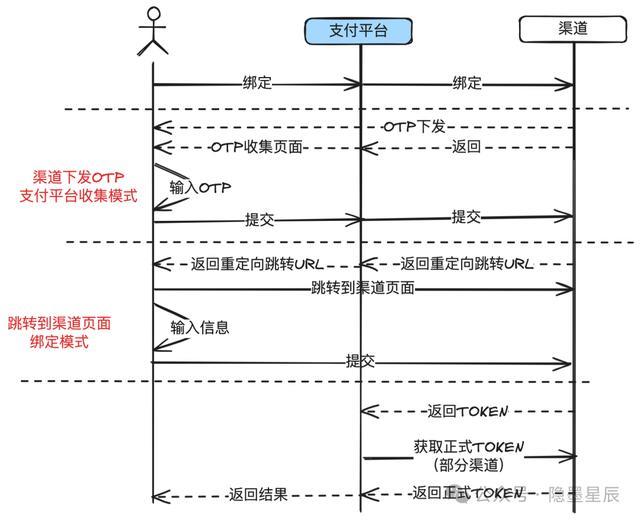

除了使用卡明文凯旋支付外,目下好多渠说念还支捏先绑定后使用token支付的模式:

支付历程和卡明文支付差未几,仅仅在发给渠说念的报文中使用token替换了卡明文。

卡支付的来往有所谓的四方模式:商户、收单行、卡组、发夹行。这里的四方指的是四种类型的机构。

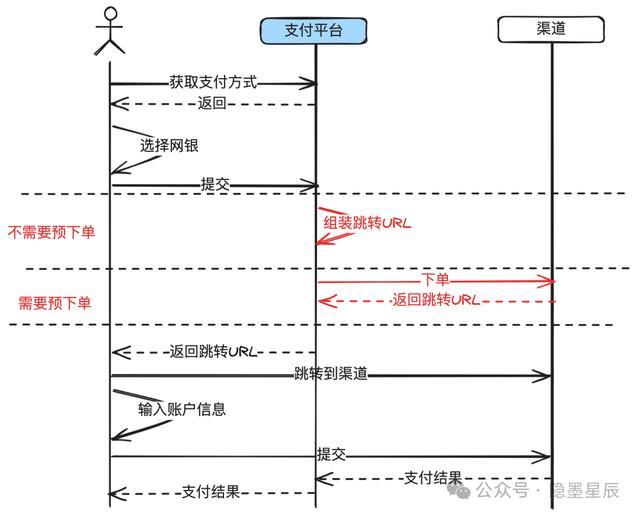

网银渠说念

通过跳转到银行网站完成支付。这个操作缺乏,可能还需要密码控件,到手率不高,在中国如故很少使用。国外还有不少。

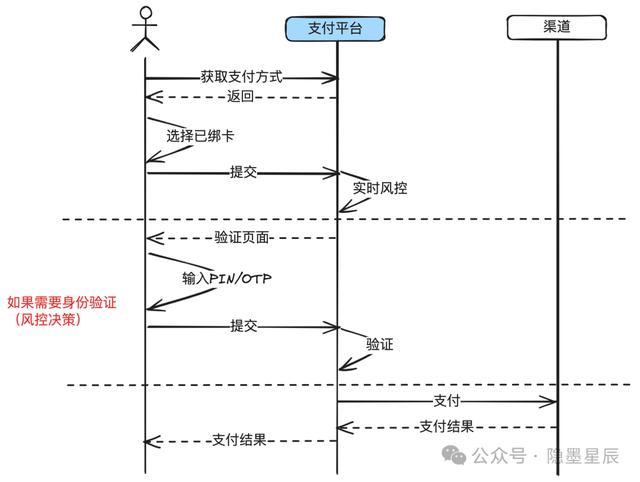

快捷支付渠说念

用户事前在支付平台绑定银行卡,支付时无需重迭输入卡信息,方便快速。在中国率先被支付宝发明出来并被践诺,支付到手率从网银的60%驾御晋升到了96%以上。

国外有些叫“一键支付”,差未几一个兴味。

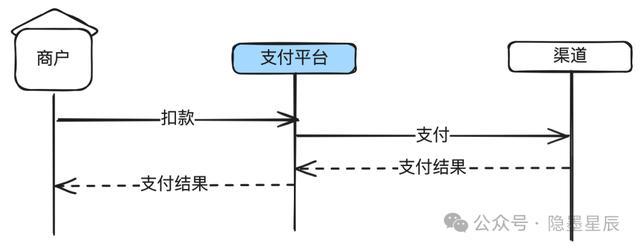

代扣渠说念

代扣支付是一种银行或第三方支付平台在用户授权的基础上,凯旋从用户的银行账户或关联的支付账户中自动扣除款项的支付形式。

这种形式和快捷支付最大的区别在于:快捷支付是用户实时参与来往过程,有可能出风控挑战,比如OTP(短信考证码),或者密码等。代扣是提前授权,来往过程用户不会实时参与,也就没主义出挑战,要不到手,要不失败。

代扣世俗用于周期性支付场景,如水电费自动交纳、会员管事费、订阅管事等,还有即是滴滴打车这种,下车就走。这种形式免去了用户每次手动支付的缺乏。

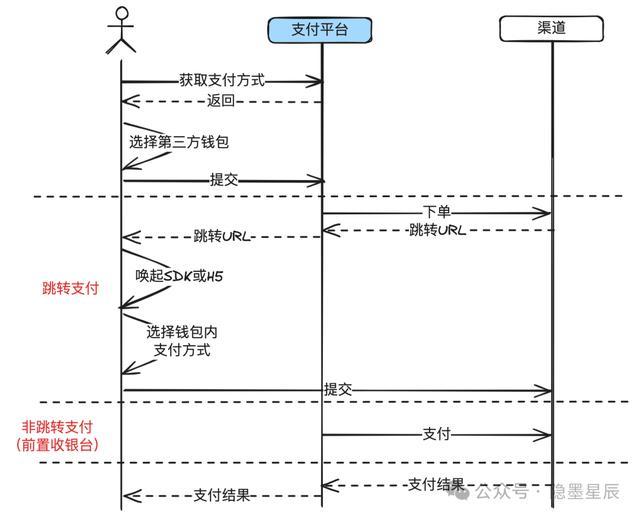

第三方钱包渠说念

基于第三方钱包账户基础之上的支付。在中国有支付宝、微信支付等,在国外有PayPal,GCash等。

第三方钱包正常是一个玄虚支付器具,除了钱包余额,钱包里面可能还绑定了银行卡。

钱包正常提供两种交互模式:

跳转模式:比如在京东APP下单,选择使用微信支付,就会跳转到微信APP。

非跳转模式:比如在淘宝APP下单,凯旋后台调用支付宝的免密支付。

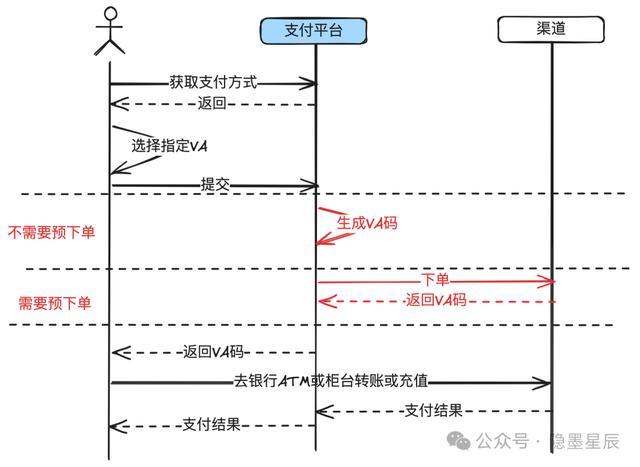

VA渠说念

Virtual Account, 捏造账户。用户通过银行生成的捏造账号进行支付,常用于无卡支付场景。在东南亚用得零星多。

浮浅地说,即是用户莫得银行卡,然则又要在网上购物,那么支付平台调用银行生成一个VA,并把这个VA和订单绑定,再展示给用户,用户拿着这个VA,去银行的ATM或银行柜台把现款存进去,银行见告支付平台这个VA入账到手,支付平台见告商户发货。

VA还会用于商家的收款(VA来账),这个是另外一个范围,不包摄于支付类渠说念。

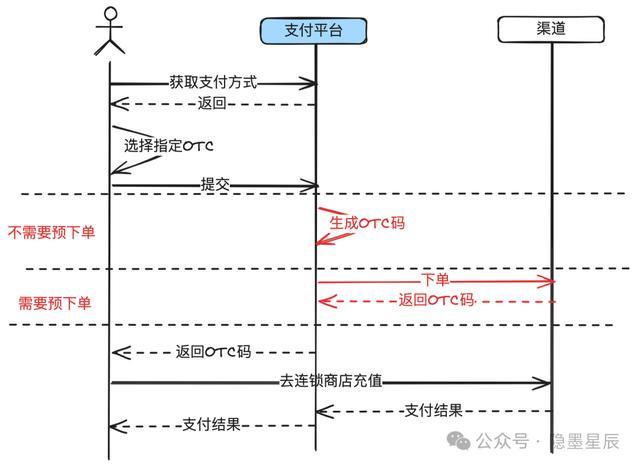

OTC渠说念

Over-The-Counter,柜台支付。在支付场景下,和VA很肖似,亦然生成一个支付码,仅仅这个支付码是由7-11,肯德基等这些连锁店生成的,而VA是银行账户。用户拿着这个OTC码去线下连锁店,给伴计现款,伴计给这个OTC码充值,连锁店系统见告支付平台支付到手,支付平台见告商户发货。

信用付渠说念

渠说念字据用户的信用授予一定的额度,不错先耗尽,后还款。国外正常叫BNPL(Buy Now Pay Later)。

国内有支付宝的花呗,京东的白条。国外也有好多第三方金融机构提供肖似的管事。

支付历程和第三方钱包差未几,仅仅需要先作念开户和额度授权。

信用付与信用卡分期的区别:信用卡分期是以银行刊行的信用卡为基础,而信用付基于第三方金融机构的账户授权(莫得卡,非银行也能提供管事)。

在一些银行卡普及率不高的国度地区,信用付很有上风。

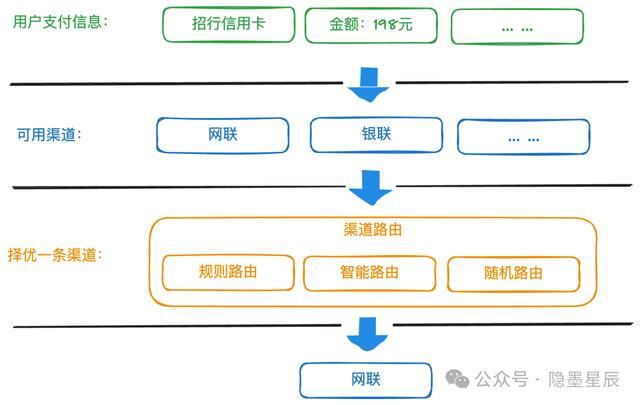

27. 渠说念路由

渠说念路由中枢作用是当有多个渠说念同期得志业务诉求时,玄虚支付到手率、支付本钱、用户体验、渠说念景色等多种身分挑选出最优的一条渠说念。具体如下:

提高支付到手率:通过选择最得当的渠说念,不错提高支付的到手率,减少支付失败带来的用户流失。原因在于不同的渠说念在其里面的风险偏好是不相似的,合并个请求在A渠说念会失败,但在B渠说念会到手。

优化本钱:不同渠说念的用度可能不同,通过合理的路由,不错镌汰支付本钱。一些渠说念还有路子收费,需要通过分流不同的渠说念,保捏举座本钱最优。

晋升用户体验:快速、领路的支付体验能增强用户的雀跃度和由衷度。用户如果经常在A渠说念支付,新的请求过来后,仍然发给A渠说念支付的到手率经常会更高。

负载平衡:将支付请求合理分拨到不同的渠说念,幸免某个渠说念过载,晋升举座系统的领路性。

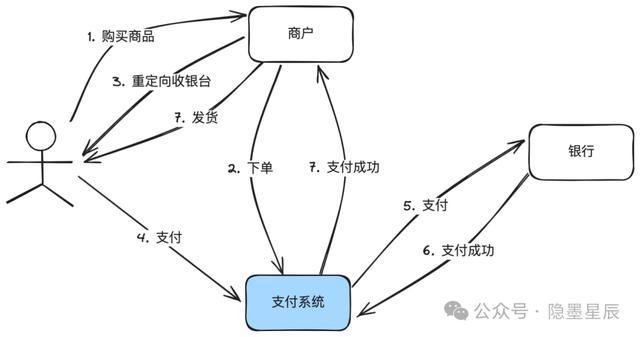

28. 最简支付历程

诠释:

这是一个最简化的支付历程。着实的交互比这个复杂得多,单收银台渲染就不错写一整篇著述。但关于讲澄莹支付系统的作用,如故填塞。

从图中不错扩张出支付系统最中枢的作用:帮商户收钱。是以有执照的也称“收单机构”。如果莫得天禀,仅仅作念信息转发,也被称为“收单转接”。

有支付固然就有退款、打消等逆向操作,复杂的跨境支付还会有外汇来往,跨境结算等业务。

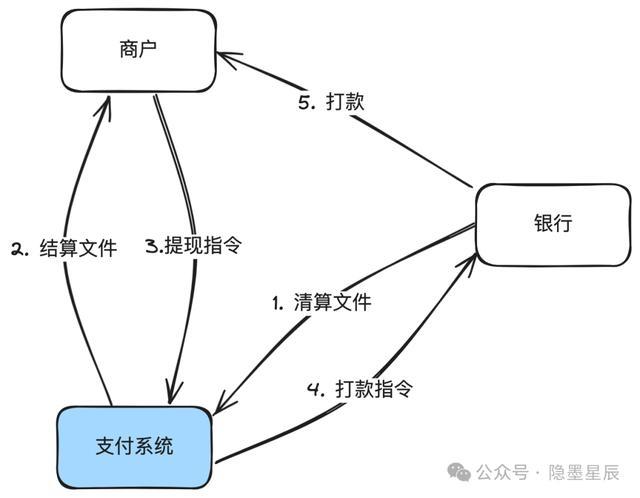

29. 最简清结算历程

诠释:

这里画的是信息流。

银行和支付平台之间是机构对机构的关系,正常使用清理见识,因为金融机构之间大部分情况下会由寂寥的清理机构完成清理管事。

支付平台和商户之间,正常使用结算见识,由支付平台凯旋打款给商户。(清理与结算区别是汉文环境才会有,内容是一个东西)

上头画的是结算到商户开在支付平台的里面账户余额,是以需要商户手动提现,支付平台正常也支捏凯旋结算到卡,这么就不需要商户手动提现。

清结算三个字还有另外一层含义:清分 + 结算。前者是把钱算澄莹,后者是着实打款。也有些公司叫清分退回,前者算好钱怎样分,后头完成债权任务关系的完了。内容亦然一个东西。

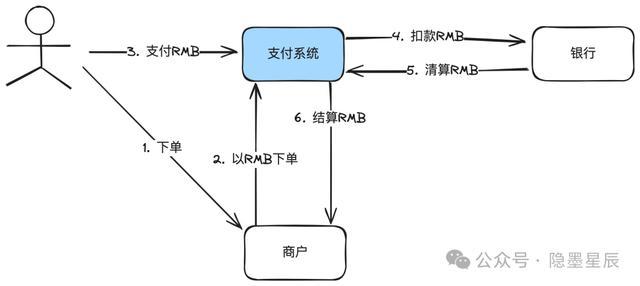

30. 最简本对本收单历程

诠释:

所谓本对本收单,即是指商户的商品标价币种、向支付系统的下单币种、用户支付币种、商户结算币种齐是合并个币种。不波及到外汇来往。

一个中国东说念主拿着中国招商银行信用卡在中国境内通过多多买了两斤山东大樱桃,即是轨范的本对本收单。

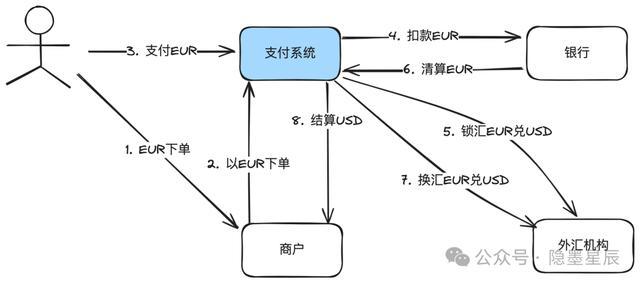

31. 最简跨境收单历程

诠释:

所谓跨境收单,即是结算给商户的币种和用户支付的币种不相似,需要经过外汇机构换汇。

在扣款EUR到手后,支付平台会调用外部的外汇机构进行锁汇(HA)。

在银行清理后,支付平台再调用外部的外汇机构进行着实的换汇(TA)。

临了支付平台结算给商户USD。

上头亦然仅仅跨境的一个小场景,着实的跨境场景极为丰富和复杂。不信你问问这段时刻作念俄罗斯生意收卢布的一又友们。

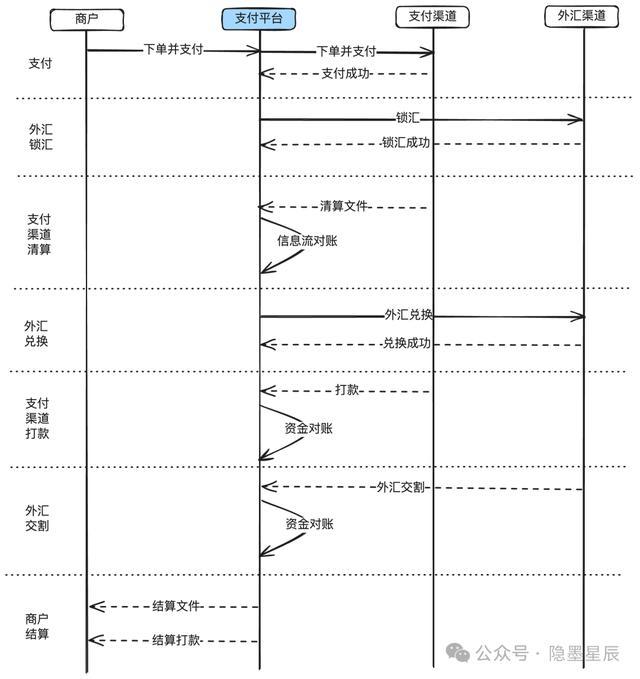

如果换成时序图,如下:

诠释:

上头之是以有锁汇,是因为外汇时刻在变化,支付平台不思承担汇损风险,凯旋在支付款里加点手续费。智商强的支付机构也不需要锁汇,更高风险,但可能有更多收益。

还有些渠说念凯旋提供空中换汇的智商。比如土耳其用户使用TRY进行支付,在支付到手后,由渠说念侧凯旋换汇成USD,然后由渠说念凯旋结算USD给支付平台。

一般来说,好多国度的货币是受管制的,无法开脱出境,如果使用空中换汇凯旋拿到的即是USD,就相比容易出境。

波及跨境场景下,经常需要联想各式万般的资金流,最主如若计议合规诉求,某次是收益。如果智商强,哄骗流动性握住,资金量大,收益还口舌常可不雅的,毕竟外面不像某国条目备付金100%缴存央行,还不给利息。

32. 稍复杂的跨境支付示例

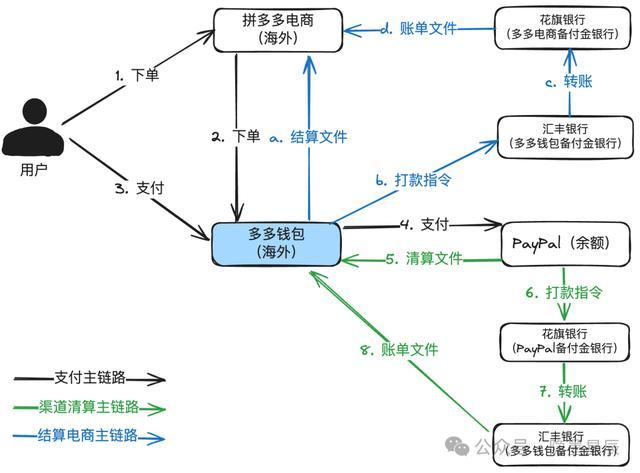

咱们以最典型的电商购物举个例子(仅仅例如):小明使用PayPal在拼多多电商(国外)通过多多钱包(国外)支付了50好意思金。

经过简化后的交互图如下:

诠释:

捏牌的第三方支付机构和电商是寂寥的法律主体,是以多多钱包和多多电商是彼此寂寥的,需要走寂寥的结算。

为高出重心,中间不详了好多中间机构,比如花旗通过清理辘集才智转账到汇丰,清理辘集先略过。

为简化形色,还有几个假定:

假定拼多多电商选择结算到银行卡。还有一个场景是电商选择结算到余额,然后本身手动提现。

假定单币种场景,跨币种场景还波及到外汇兑换。

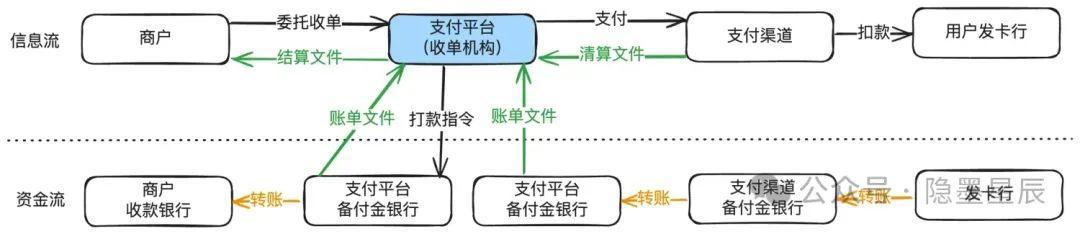

33. 最简信息流与资金流

诠释:

用户在支付平台充值10元,支付平台向银行发起扣款请求,这些指示操作包摄于信断交互,属于信息流。

着实资金流:银行账户余额的变动。比如:银行在里面把用户的余额减10元,给支付平台备付金账户加10元。

捏造资金流:支付平台里面账户余额的变动。比如:支付平台里面把银行应收账户加10元,给用户余额账户加10元。

为什么会有着实资金流和捏造资金流之分?因为咱们着实能拿到钱的场所是银行,在支付系统内看到的仅仅一个数字,如果思变成着实寰球的钱,还得发给银行提现。

34. 加入结算的极简信息流与资金流

在支付历程中,即是商户请托收单机构(支付平台)把用户的钱收总结,然后再把钱结算给商家。

底下以典型通过外部渠说念的卡支付为例诠释。

诠释:

用户的钱最终会走到商户的收款银行账户。着实情况下用户的支付的钱会分红多份,包括通说念收的用度,支付平台收的手续费,税费,营销分润,商户结算款等。通说念用度还不错连续细分为发夹行手续费,收单行手续费,清理机构手续费等。

跨行一般齐需要通过清理机构,这里为简化也莫得画出来。

支付平台里面的资金流在详备版中给出。此图有重迭。

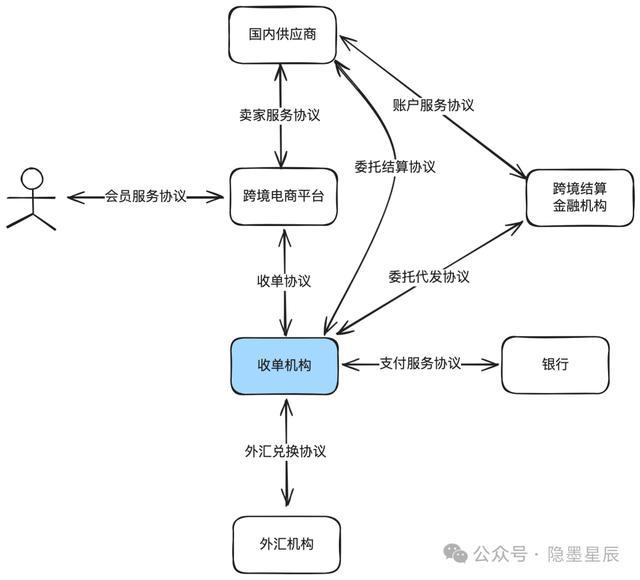

35. 极简跨境收单的左券关系

诠释:

这仅仅跨境收单的一种左券关系,着实场景存在多种形态。

上述的收单机构是捏牌的,然则莫得跨境结算的智商,是以需要请托有跨境结算执照的金融机构代为处理跨境结算业务。

跨境电商平台仅仅一个商户平台,莫得收单天禀,是以需要请托收单机构给它底下的供应商结算打款。

剩下的左券关系齐是一目了然的,仅仅咱们日常莫得刺目。比如用户和电商平台之间在注册时就会有会员左券要签署。

特地的情况下,一些实力淳朴的机构,比如蚂蚁、财付通、连连支付、空中云汇等,底下会竖立多个实体,然后用不同的实体去恳求不同的执照(收单、银行、外汇、跨境代发等),这么名义上全部是一家公司处理,然则践诺的左券关系仍然是上头这么的,在各实体之间仍然需要签署各式左券。

如果是本对本收单场景就浮浅好多,莫得外汇和跨境结算这一层关系,如果跨境电商的货物全部是电商实体自营的,那就更浮浅,莫得供应商请托结算的左券。

一般电商平台在莫得执照情况下是不成开设余额账户的,如果电商思绽开余额,不错请托第三方有执照的公司托管(正常亦然收单机构,收单机构一般会同期恳求PA、PG执照),这种情况下,电商平台和收单机构还会签署账户请托左券。

36. 极简跨境资金决策

诠释:

这是一个典型的跨境资金流案例。用户支付USD,收单机构收到的是USD,然则需要结算CNY给中国境内的商户。

收单机构(也即是支付平台)需要先将USD兑换成CNH(离岸东说念主民币),再由入境代发机构把CNY结算给中国境内商户。这是所谓的“结汇入境”。

如果采纳“入境结汇”的形式,则收单机构凯旋结算USD给商户在境外的银行账户中,由商户以USD汇入境内,再兑换成CNY。或者收单机构先把USD汇入境内备付金账户,再兑换成CNY,然后再结算CNY给中国境内商户。

以上这些不同的资金处理决策,统称为资金决策。

不同的资金决策,一方面要计议合规的诉求,另一方面即是计议收益最大化,以及资金盘活的时效性。

37. 中枢系统依赖图

诠释:

图中画得相比澄莹了,莫得太多需要补充的。

其中蓝色线为支付主链路。

着实的调用关系如合并张蜘蛛网,检朴洁动身,有些依赖莫得画出来,比如收银中枢也会依赖卡中心进行绑卡信息的写入和读取。

38. 支付安全

支付安全中枢矜恤点:

支付安全是一个很大的限制,但咱们一般只需要重心矜恤以下几个中枢点就够:

对个东说念主和商户/渠说念的敏锐信息进行安全存储。

个东说念主敏锐信息包括身份证信息、支付卡明文数据和密码等,而商户/渠说念的敏锐信息则波及商户登录/操作密码、渠说念文凭密钥等。

确保客户端与支付系统管事器之间、商户系统与支付系统之间、支付系统里面管事器与管事器之间、支付系统与银行之间的数据传输安全。这包括采纳加密时代等措施来保险数据传输过程中的安全性。

确保来往信息的完好性和着实性,珍视来往信息被删改或者被申辩。一笔典型的来往,正常波及到用户、商户、支付机构、银行四方,确保各方发出的信息莫得被删改也无法被申辩。

识别并珍视诈骗来往,包括套现、洗钱等违纪操作,以及通过识别用户信息走漏和可疑来往来保护用户钞票的安全。这一方面正常由支付风控系统厚爱。

阻难DDoS弊端,确保支付系统的领路开动和管事可用性。通过部署防火墙、入侵检测系统等时代技能,实时发现并搪塞可能的DDoS弊端,保险支付管事的正常进行。

39. 资损防控

统统支付公司齐对资损(资金亏蚀)看得很重,轻则钱没了,重则公论风云,如若引起监管介入,更是吃不了兜着走。

常在河畔走的支付东说念主,如果思少湿鞋,一定要了解资损防控体系诱骗。

资损内容

资损防控内容

资损防控全生命周期

资损风险分类

资损场景有好多种,但分类只须底下几大类:

资损场景及搪塞

过于雄伟,略过。

39. 遣散语

一图胜千言,但愿这精选出来的60张高清大图对人人学习支付系统联想与杀青存所匡助。

内容主要包括支付系统中枢业务,支付历程,结算历程,跨境收单,信息流与资金流,账户联想,记账,对账等。

干系的见识大部分作念了极致简化,用于初学是极好的,关于认识见识亦然够用的。不外着实的杀青会复杂绝顶多。

这些见识如同支付中枢系统拼图的一些小碎屑,串起这些小碎屑,对认识支付系统大图是大有裨益的。

深耕境内/跨境支付架构联想十余年,宽贷矜恤并星标公众号“隐墨星辰”,和我全部潜入解码支付系统的方方面面。

这是《图解支付系统联想与杀青》专栏系列著述中的第(50)篇。

作家:隐墨星辰,公众号:隐墨星辰