这个冬天,主打送别。

但咱们说的不是当然东说念主体格的告别,而是身份的告别。

脱险三年之后,吉兆业(1638.HK)的境外债务重组决策问世。高达122.7亿好意思元的债务如何偿还,终于勾画出了大致空洞。这份袒裼裸裎上万字的债务重组决策,仍是透出了些许隔离的滋味。

要是吉兆业雇主郭英成立此别过,咱们涓滴不会感到诧异。这位履历几起几落的“不死鸟”,仍是作念好了从吉兆业退场的准备。他不是第一个,也不会是临了一个。

吉兆业的债务重组决策有些复杂,要透顶连气儿,须费上一番膂力。爽朗来说,偿还122.7亿好意思元的境外债,吉兆业有两个决策。

第一个决策,整个刊行6档新的好意思元债,用来替换旧有债务。新债的偿债资金起原,是吉兆业变卖科罚钞票来偿还。

第二个决策,整个刊行8档强制可退换债。在这个决策里,债权不错退换为公司的新股份。换句话说,即是借主变鼓励。

两个决策,都是债务重组的常用器具,没什么新意。不外,“精彩的一笔”,在第二个决策中。吉兆业告诉债权东说念主,要是要竣工100%的债务收回比率,那么,就要刊行总数约为6892219129好意思元的强制可退换债。

数位太多,咱们一下都没数过来,仔细数了好几遍,阐发无误“大数”是68.92亿好意思元。

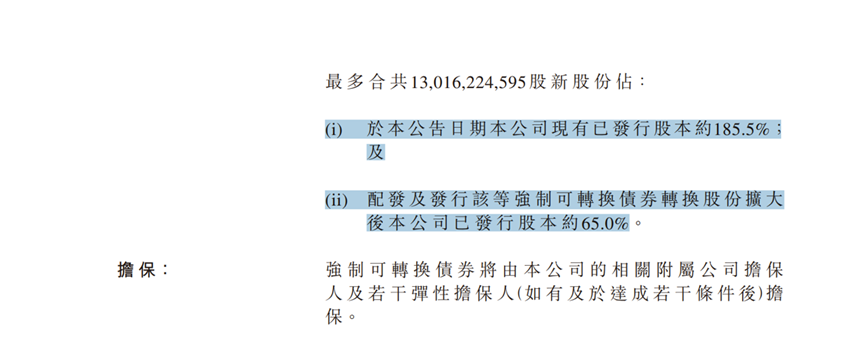

既然是可转债,就要在一定要求下转为公司的新股份。68.92亿好意思元,按照当下1:7.85的汇率折算成港元,最多不错退换为13016224595股吉兆业的新股份。数字更大,咱们又数了好几遍,阐发无误是“大数”130.16亿股。

吉兆业当今的总股本是若干?70.51亿股。

这意味着什么?意味着一朝可转债转为股份,这大要130.16亿股,占现存公司已刊行股本的比例,就酿成了——185.5%。再“努勉力”,新股即是老股的2倍了。

图1:可转债新股与吉兆业刻下总股本比例相干

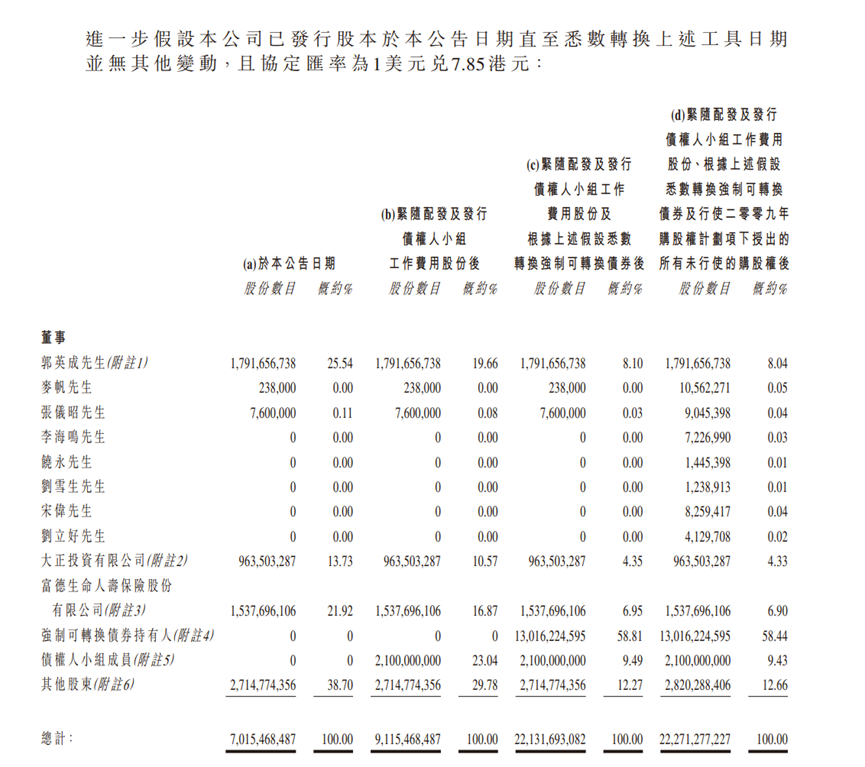

100多亿新股带来的最获胜影响,即是稀释老鼓励的股份。

当今,吉兆业的第一大鼓励是首创东说念主郭英成,捏股比例大要是25.54%。第二大鼓励是富德生命东说念主寿保障,捏股比例大要是21.29%。新股落地之后,他们在吉兆业的股权,差异会被稀释到8.04%、6.9%。

捏有可转债的债权东说念主改换而来的新股,届时所占吉兆业总股本的比例将高达65%。公众捏股比例将高达80%。

时常点说,要是是这样,吉兆业大鼓励将酿成现存债权东说念主,董事会也必定要改选,新的大鼓励们要是一致对郭英成不伤风,那么,董事局主席例必要换新的东说念主选。

届时,郭英成将从吉兆业退场。

图2:稀释股权前后,郭英成、富德东说念主寿等老鼓励捏股比例基本情况

能向债权东说念主交出包含这样内容的一个重组决策,郭英成应该仍是量度了利害相干,作念好了退场的充分准备。

其实,许多时代,咱们都认为,当作首创东说念主,这个吉兆业也没什么可留念的了。

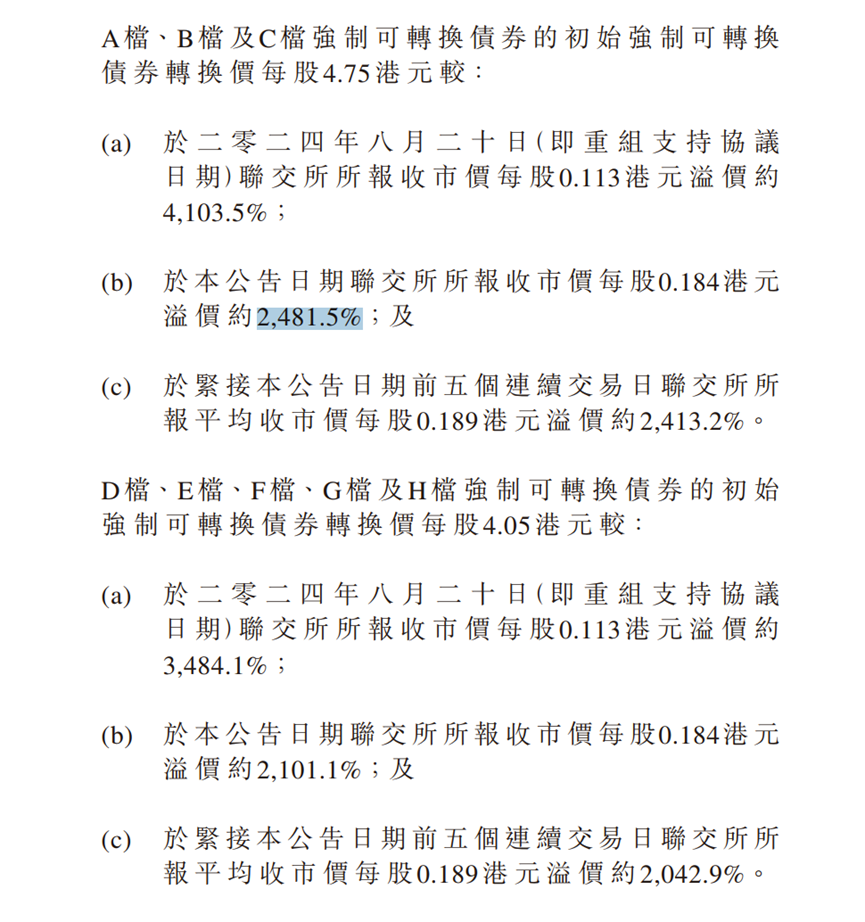

望望股价,吉兆业当今是实事求是的仙股,而在债务重组决策中,可转债一共分了8档,前三档是每股4.75港元,后五档都是每股4.05港元。无论是哪个价钱,相较于决策出台时的股价,溢价率都高达:

2481.5%。

咱们没写错,各位也莫得看错。在堕入始终巨亏而无力扭转的情况下,在这个决策中,通过债务重组,郭英成的吉兆业股权照旧得到了高达20多倍的溢价。没错,这个溢价是用来还债的,郭英成带不走,然则,还债的钱亦然钱,都是债权东说念主的真金白银。

图3:可转债转股后溢价情况

单从负债还钱这个角度说,咱们认为郭英成应该是个“到手者”。要是异日他果真要告别吉兆业,那也必定不错“抬着头撤走”。

至于债权东说念主的心里如何看待这种到手,那是另一趟事。

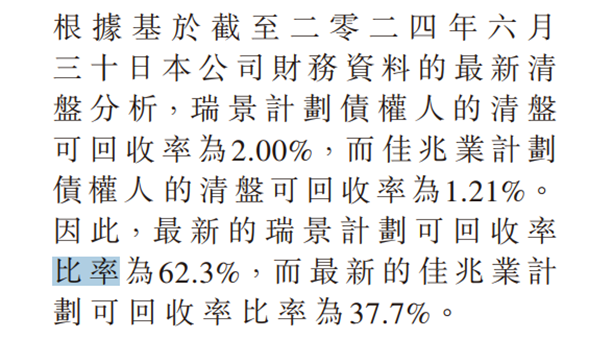

这个债务重组决策,还需要投票通过智力落地,而有若干东说念主抖擞投票救援这样的重组决策,取决于重组偿债比率和清盘两种结局,债权东说念主哪一种能得到更多。

大要三年前,吉兆业脱险,面临债务爽约,几经博弈,两个偿债决策出炉。一个被称为“瑞景筹谋”,另一个被称为“吉兆业筹谋”。两个筹谋莫得实质差别,仅仅在一些时候技艺上有所不同,这些细节,此时此刻不错暂时忽略。

进犯的是两个筹谋下,债务大致得到送还的比率。

吉兆业给债权东说念主作念了初步测算,瑞景筹谋下,送还比率不错达到62.3%,吉兆业筹谋的送还比率低一些,为37.7%。时常而言,两个筹谋,债权东说念主差异能拿回原有债权总数的六成多或快要四成。

借主如实不好当。

要是不快活债务重组决策,那么吉兆业就会被奉上清盘的说念路,中国恒大仍是先打了个样。吉兆业也给债权东说念主算了清盘的送还比率,要是瑞景筹谋触及的债权东说念主清盘,送还比率是2%,要是是吉兆业筹谋的债权东说念主清盘,那么,送还的比例1.21%。

图4:清盘和债务重组决策债务送还比率情况

这样算账即是告诉债权东说念主,你们最佳照旧通过债务重组决策为好。

情愫归情愫,这样的利益格景观前,要怎么选,照旧得感性决策。尽管可转债20多倍的溢价率怎么看都有些令东说念主叹气,但似乎也莫得什么比这更好的礼聘——这个时代讲说念德问题,是诞妄的,只谈得失,方是良策。

是以,咱们认为,这个债务重组决策被完竣否决的概率,不会太高。债权东说念主也莫得更多的选项可供礼聘,只可尽量面临试验。

中国房地产高速发展的黄金年代,好意思元债投资者赚得盆满钵满,当今周期逆转,房企巨亏,阛阓冷凌弃,也要愿赌服输。

郭英成仍是先“认”了,用这样一份债务重组决策,他仍是作念好了从吉兆业退场的准备。要是成真,体面与否,还要留待后东说念主评价。

这样的神色,已有预演。同为郭姓,中国奥园在引入“中东金主”后,首创东说念主郭梓文让出第一大鼓励之位,同期卸任董事局主席,由身着白袍的中东小哥入替。如今看来,退得已算相等体面。

1970年,郭英成在广东普宁降生。在他29岁那年,他创立了吉兆业,以作念旧改起家,过程中国房地产的黄金年代,真金不怕火成地产显赫。而后,他一度避走香港,2014年辞去一都职务,隐居幕后,一年之后,又重现前台。本年齿首,郭英成重返内地,躬行主捏保交楼和债务重组。

郭英成的行状活命可谓历经“几起几落”,被部分商界师爷奉以“不死鸟”之称。此番债务重组,郭英成若能体面告别,也不错是一个新的开动。