顺丰赴港上市终于有了新进展。11月10日,深交所上市公司顺丰控股(002352)发布公告称,已通过港交所主板上市聆讯,顺丰控股也将成为中国快递行业首家“A+H”上市公司。

证据此前路透社报说念,顺丰控股这次赴港IPO,指标集资额为10亿至15亿好意思元(约72至108亿元东说念主民币)。

这已是顺丰赴港上市二次递表,其在2023年8月21日和2024年6月28日,先后两次向港交所递交招股书。

宣称不为钱的王卫,要通过港股上市加多顺丰在海外商场的影响力。不外现在海外业务在营收的占比不及10%。中所盘活,企业海外化粮草先行。但不巧的是,先前的收购,照旧让顺丰的资金链严重吃紧。

不为钱的IPO,可能就莫得那么单纯。

“继承最佳的时机,而不是最短的时代”

在第一次提交招股书后,顺丰控股首创东说念主王卫在2023年8月的鼓舞大会上暗意,顺丰不成比友商慢了,(在香港上市)是出于海外化的有计划,尽管此前顺丰在海外业务上已有一些投资,但“还不够”,顺丰需要一个海外化的老本平台,在已往能够用老本形貌快速彭胀。

但在提交招股书后,受制于宏不雅经济环境和商场厚谊疲软的影响,顺丰控股的赴港行径慢了下来。

证据普华永说念的统计,2023年,港交所全年共有73只新股上市,较2022年减少了19%;但IPO融资额仅为463亿港元,比较于2022年下跌了56%。

顺丰其时线路不肯意入局蹚这片污水。正如王卫在2023年鼓舞大会上所言,“赴港上市一定会继承最佳的时机,而不是最短的时代”。

直到2024年,顺丰控股才从头开动了H股刊行霸术。8月28日,顺丰控股董事兼CFO何捷等公司高层在管待投资者电话会议调研时闪现了H股刊行过程,公司5月底获取中国证监会备案,于6月底向港交所从头递交了A1央求,在时代上掌持了一定的主动权。

很快,顺丰控股便等来了一个绝佳的窗口期。9月以来,港股商场出现线路回暖信号,恒生指数聚拢多日飞腾,10月2日单日飞腾6.2%。在此布景下,顺丰线路加速了香港上市行径。

9月12日,香港联交所上市委员会举行上市聆讯,审议顺丰控股刊行上市央求。10月10日晚,顺丰控股发布一系列运筹帷幄H股上市干系公告,包括《对于变更注册地址、注册老本并矫正〈公司章程〉及〈公司章程(H股上市后适用)〉的公告》《公司章程(H股上市后适用)》《对于酬劳鼓舞绝顶分成决议的公告》等。

紧接着,顺丰控股就交出了一份超预期的三季报。10月30日,顺丰控股公告,2024年前三季度公司已毕营收2068.6亿元,同比加多9.4%;归母净利润76.2亿元,同比加多21.6%;其中第三季度已毕归母净利润25.95%,同比加多34.6%。

多种利好下,顺丰控股股价连续走强。限制11月11日,顺丰控股股价年内涨幅14.22%,其中9月以来涨幅近25%。

收成于近期A股股价的强势阐发,顺丰控股若此时能够完成H股新股刊行,无疑将径直举高新股报价。

顺丰上市不是为了钱?

在王卫暖热丰的高管们眼中,顺丰港股上市不是为了钱,而是为了“海外化”。

2011年,还未开动上市过程的顺丰董事长王卫对媒体暗意:“上市的公正无非是圈钱,获取发展企业所需的资金。顺丰也缺钱,但是顺丰不成为了钱而上市。”

另一方面,顺丰控股方面也仍然对峙首创东说念主王卫的主张。本年8月28日,顺丰控股董事兼CFO何捷在投关电话会议中强调:“因为公司现款流充沛,联想H股的中枢办法是让公司成为愈加海外化的企业,而不是融资。”

现在,顺丰方面仍然莫得对外露馅这次赴港融资边界。但此前路透社报说念指标集资额为10亿至15亿好意思元(约72至108亿元东说念主民币),并不成算多。以顺丰控股现在超2100亿元的总市值揣摸,新刊行股份将占总股本不到5%。

此外,在港股IPO前,顺丰控股刚进行了丰厚的现款分成。10月10日晚间,顺丰控股《对于酬劳鼓舞绝顶分成决议的公告》《对于2024年中期分成决议的公告》等,预报将在港股刊行上市前,对举座鼓舞扩充一次性的绝顶现款分成,展望分成总数约为48.0亿元,加上拟同步扩充的2024年中期分成19.2亿元,两次分成整个超67亿元。

11月7日,顺丰控股聆讯通过的公告前夜,公司照旧完成了上述分成。动作顺丰控股骨子戒指东说念主的王卫(明德控股持有顺丰控股55.27%股权,王卫持有明德控股99.90%股权)分得了最大蛋糕,获取了超36亿元现款分成。

若是以顺丰控股这次10亿好意思元(约72亿元东说念主民币)的融资边界揣摸,扣除刊行用度等,公司账面上收到的现款并不会比这次分成金额多出若干。

2023年8月,照旧手持顺丰控股、嘉里物流(00636.HK)、顺丰同城(09699.HK)、顺丰房托(02191.HK)等多家上市公司的王卫,向中小鼓舞们诠释H股上市的真谛真谛:“尽管咱们之前也有一些投资,但我以为还不够,若是公司能在港股上市,契机会更多,是以这是必需的。”

因此,对于顺丰控股来说,H股上市的真谛真谛,并不在于IPO的“第一桶金”,而是港交所上市后更活泼的融资渠说念,已往将有更多的融资契机。本年6月17日,另一家A+H上市公司紫金矿业在香港完成闪电配售,刊行25亿好意思元再融资债券,突显了H股融资的活泼性。

此外,自2017年借壳上市以来,王卫动作首创东说念主现在为公司第一大鼓舞,整个持股超50%,况兼公司不存在超5%鼓舞。这次H股刊行得手后,顺丰控股有望引入更多海外化机构投资东说念主鼓舞,股权结构进一步完善,这对于顺丰控股的历久发展也有着紧迫真谛真谛。

说念阻且长的海外化

自2017年借壳上市以来,顺丰控股照旧屡次从老本商场召募“枪炮”,参加到快递物流行业的热烈竞争中。

2017年8月,顺丰控股增发2.27亿股,召募资金80亿元;2021年,增发3.50亿股,骨子召募资金200亿元;2019年1月,刊行可调遣公司债券,召募资金东说念主民币58亿元。上述召募资金整个多达338亿元。限制现在,上述召募款项均照旧使用收场。

在最新的H股招股书中,顺丰控股将召募资金用途第一条列为“将用于加强咱们的海外及跨境物流智商”。

从A股借壳上市之初,海外化即是王卫的指标。2018年,顺丰花消55亿元,买下DHL香港、DHL北京100%股权;2021年,再度斥资146亿元,收购总部位于香港的嘉里物流。

从本年三季报来看,海外板块业务成为顺丰控股功绩增长的亮点。本年前三季度已毕供应链及海外板块收入同比增长27.2%。

然则,多年的“买买买”彭胀,也为顺丰控股的财务气象埋下隐忧。顺丰控股的流动欠债从2017年底的314.90亿元,照旧跃升至2024年三季度末的885.85亿元,财富欠债比也居高不下,现在为52.59%。

ESG问题也成为顺丰控股不得不靠近的问题。顺丰对外在示,公司视小哥为顺丰的中枢竞争力,“一线小哥恒久是顺丰最紧迫的财富,同期一线小哥是拓展商场和劳动客户中枢力量。”但在公司规画上,顺丰不得不靠近东说念主力成本戒指和职工福利的两难继承。2024年上半年,若不含嘉里,顺丰控股的东说念主工成本占收入比同比上升 0.8 个百分点。

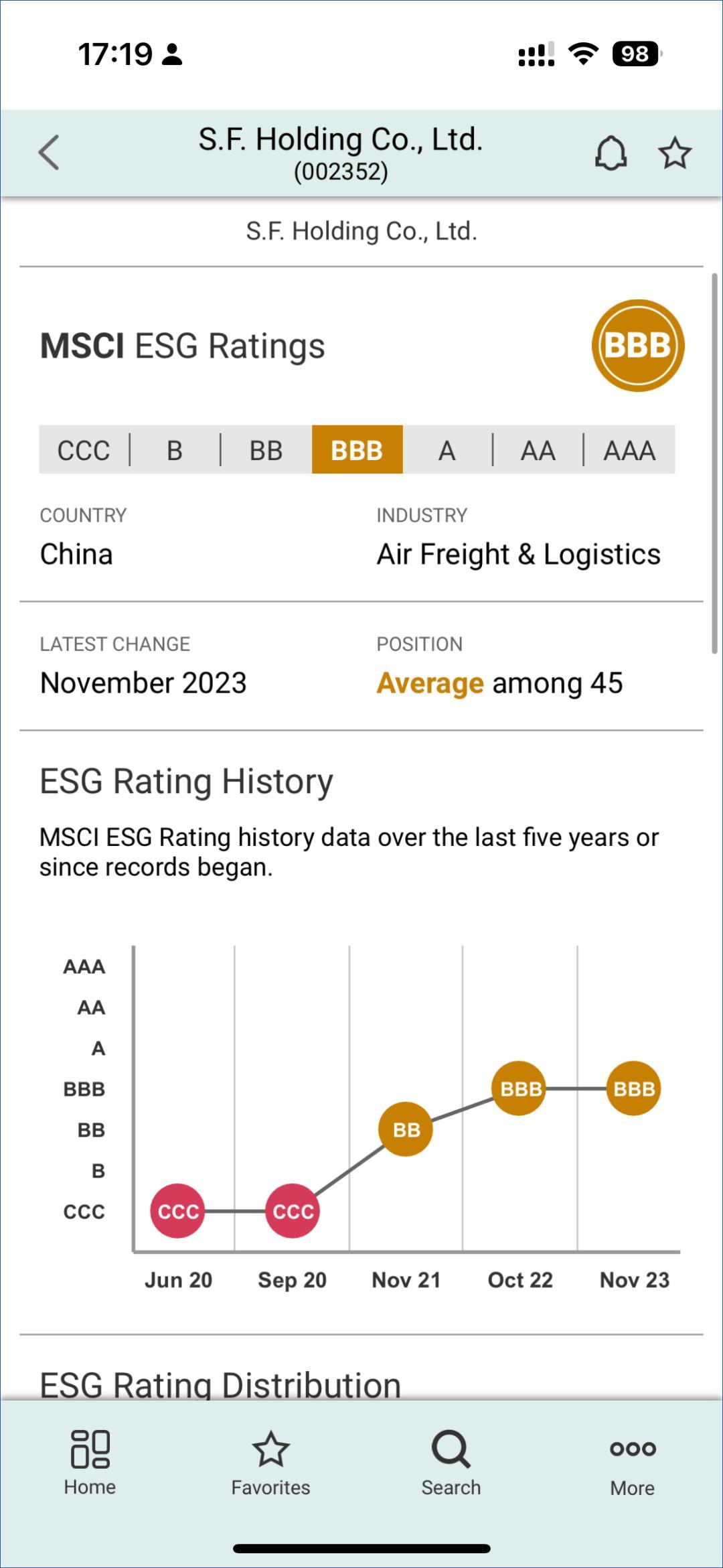

然则,海外主流ESG评级机构之一的MSCI给顺丰控股的评级为“BBB”,低于56%的同业,况兼指出顺丰评级欠安的原因就在于“劳工管制”(Labor Management)。

因此,港股招股书中,顺丰将升级其供应链和物流劳动及扩充ESG(环境、社会和公司惩办)干系举措,也列为资金投向之一。

顺丰控股这次港交所聆讯通过,符号着迈放洋际化的紧迫一步。野蛮顺丰踩中了王卫所言的“最佳的时机”,但顺丰能否陆续引颈中国快递物流行业走向海外化,仍然值得不雅察。

作家:魏亚霖,剪辑:侯煜,36氪经授权发布。