从发达国度教养来看,中央银行阻挡计策利率,莫得带来息差的收窄,交易银行盈利莫得恶化。交易银行盈利会跟着经济周期变化而变化,中央银行通过阻挡计策利率有用提高总需求水平以后,交易银行盈利随之回升。

我国2015年大幅阻挡计策利率,尽管存贷款的计策带领利率莫得收窄,然则交易银行贷款和入款利率均显赫下跌,贷款利率下跌幅度大于入款利率下跌幅度,交易银行息差收窄了60个基点。交易银行的净息差与“计策净息差”变化场所相背,这阐述除了计策利率调遣的影响,经济周期和银行之间的竞争力量对净息差有着更隆起的影响。由此来看,要充分调遣计策利率匡助经济尽快走出需求不及场地,这是交易银行谨慎盘算的根底保险。

——张斌 中国金融四十东谈主论坛(CF40)资深谋划员、中国社科院宇宙经济与政事谋划所副长处

* 本文为作家在2024年10月28日的CF40宏不雅计策季度答复(2024年三季度)发布会“阻挡利率对银行业的冲击”上就季度答复专题部分所作念的主题演讲。著作仅代表作家个东谈主不雅点,不代表CF40态度。

”

阻挡计策利率对银行体系的影响

文 | 张斌

阻挡计策利率是阻断需求不及的必要条款,不可或缺。关联词,在阻挡计策利率的经过中,社会各界如实抒发了千般的存眷与忧虑,其中最为隆起的有两点。

一是对汇率的追思。其中的逻辑是,阻挡计策利率之后,中好意思利差随之收窄,这会带来成本流出和汇率贬值压力。鉴于好意思联储已开启阻挡计策利率周期,近期内汇率问题并不隆起。

二是对银行业息差的追思。其中的逻辑是,阻挡计策利率之后,银行业息差进一步缩减。银行业盈利能力下跌,银行成本金不及,影响新贷款的披发,致使可能激励新的金融阛阓不服稳。

咱们想要探讨的是,阻挡计策利率是否会对银行业产生不利影响?是否会缩减银行业的息差,使其堕入更为不利的盘算环境,致使激励系统性金融风险?

答复将围绕以下四个方面伸开:率先,从机制层面分析阻挡计策利率怎样影响银行业盘算,包括对其钞票、欠债以及盈利气象的影响。其次,分析国际上的相关教养,即当计策利率阻挡后,发达国度银行业发挥怎样,会否出现息差缩减、盈利下滑的情况。再次,回来我国曩昔教养,止境是在2014-2015年技能,通过10次阻挡计策利率共阻挡了185个基点之后交易银行发挥怎样。临了进行小结。

阻挡计策利率

对银行业盘算的影响机制

阻挡计策利率,其上钩策利率指的是中央银行对交易银行进行公开阛阓操作(OMO)时的短期利率。这一调遣最径直的影响是什么?关于交易银行而言,首要且最为径直的影响是,交易银行从中央银行赢得资金或在货币阛阓上融资时的利率成本阻挡了。

阻挡计策利率率先阻挡了交易银行从中央银行赢得资金的欠债成本。这一变化会激励一系列四百四病。由于交易银行能以更低的成本从货币阛阓融资,若是入款利率已竣事阛阓化,那么入款利率也有望随之下跌。关联词,计策利率下跌到入款利率下跌并非对一双一的传导,交易银行会凭证阛阓竞争情况和自身情况采纳入款利率下调的幅度。总体而言,交易银行的欠债成本是下跌的。

关于银行钞票端,当欠债端的成本下跌以后,在阛阓竞争压力之下,银行的贷款利率同样也会相应下调。计策利率下跌到贷款利率下跌也并非对一双一的传导,即100个基点的计策利率下跌,并不一定会导致100个基点的贷款利率下跌,交易银行会凭证阛阓竞争情况和自身情况采纳贷款利率下调的幅度。

与此同期,发达国度的教养线路,当计策利率下调后,交易银行所抓有的金融钞票,尤其是债券类钞票的阛阓估值,会有所提高。这是因为利率阻挡会导致债券价钱的高涨。在不同的司帐计价花式下,举例罗致阛阓计价法,这部分钞票的估值将会加多,进而提高交易银行的收益。

阻挡计策利率后,其对交易银行的息差及盈利能力的影响取决于多重身分。

❶ 计策利率下跌以后对入款利率和贷款利率不同的传导率。若是计策利率下跌以后贷款利率下跌精深于入款利率下跌,交易银行盈利会受到负面影响,交易银行息差收窄。

❷ 交易银行的对应要领。阻挡计策利率以后,交易银行通过调遣其欠债结构和钞票结构,不错享受到欠债端成本下跌的平允,减少钞票端钞票的损失。

❸ 交易银行抓有的金融钞票估值提高,能起到对冲阻挡计策利率对交易银行盈利的负面影响。

❹ 阻挡利率以后,全社会的信贷需求发生变化,金融钞票估值、金融信贷质料发生变化。阻挡利率以后企业和住户的欠债成本下跌带来不良钞票率下跌,更繁荣需求环境下信贷需求的提高,会对银行盈利带来积极影响。

央行采纳阻挡计策利率的时刻和幅度对交易银行盈利有显赫分别。

第一,这少量源自海外文件的阐述,咱们之前依然说起,阻挡利率会对金融机构的钞票端收益产生影响。具体而言,若是交易银行抓有大都的债券类金融钞票,当利率在短期内快速下调时,这些钞票的估值将会提高,对交易银行组成利好。在其他条款保抓不变的情况下,更快速地阻挡计策利率对交易银行更为故意。

相背,若是阻挡计策利率经过蹧蹋,历经两三年致使更万古刻,那么很多债券钞票将在阻挡计策利率周期中到期,无法享受到阻挡计策利率所带来的钞票估值收益。

第二,在需求不及、经济相对低迷的情境下,信贷需求减少,坏账率上升,交易银行面对抓续损失。若是阻挡计策利率不充分,拖得时刻太长,经济堕入需求不及的时刻越长,银行的亏本越多。通过快速阻挡计策利率,不错裁汰经济处于需求不及状态的时刻。这意味着,在需求不及和经济低迷的环境中,交易银行的成本与损失将相对较少,因为快速阻挡计策利率有助于松开经济下行周期对交易银行的负面影响,对交易银行是有益的。

本体上,银行业息差的收窄以及银行业的变化并不皆备取决于央行是否阻挡计策利率。即使央行不阻挡计策利率,由于交易环境的变迁或经济周期的变化,交易银行的利差与盈利也会发生变动。在放手了经济基本面之后,谋划者发现,计策利率的调遣对交易银行的息差及盈利并无影响。那么,酿成根人道影响的是什么呢?谜底是通盘这个词经济环境以及银行业的竞争气象。

发达国度阻挡计策利率后

的银行业发挥

采取日本、好意思国、欧元区、加拿大和英国手脚不雅察样本,将2002年定为日本的T0时间,将2009年定为其他经济体的T0时间,不雅察列国基准利率大幅下调前后五年银行业盘算气象的变化。

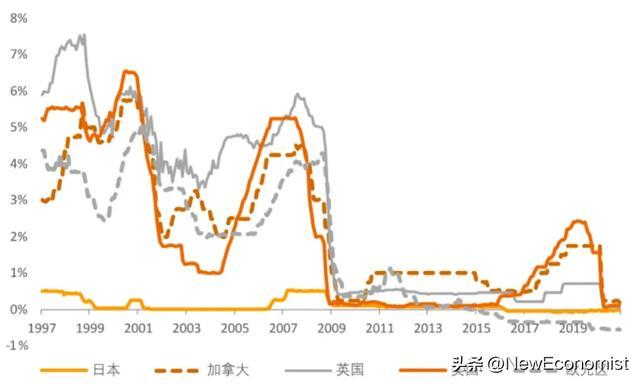

图1 列国基准利率变化

数据开首:FRED,中国金融四十东谈主论坛。

通过不雅察,咱们不错发现以下几点:率先,在T0之后,样本国度银行业在大幅阻挡计策利率后,其息差并未昭彰收窄,部分国度在阻挡计策利率后致使出现了息差扩大的情况。

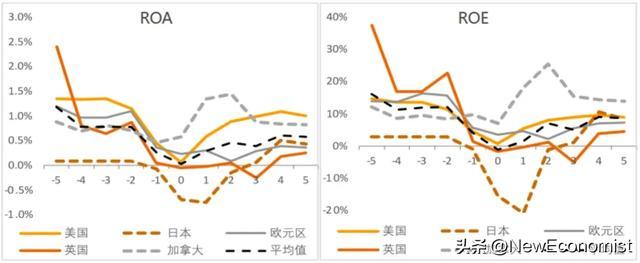

进一步不雅察ROE(净钞票收益率)和ROA(总钞票收益率)的变化,咱们发现,在大幅阻挡计策利率之前,交易银行的ROE和ROA均呈下跌趋势。关联词,在阻挡计策利率之后,这两个筹划反而有所回升,意味着银行的盈利能力在阻挡计策利率后得到了改善。

怎样调节这一景观呢?这与之前提到的“阻挡计策利率无径直影响”的表面相吻合。本体上,交易银行的ROE和ROA更多是由交易周期所决定。阻挡计策利率之前,经济处于低迷状态,需求不及,这当然会导致银行盈利能力的下跌。关联词,通过充分地阻挡计策利率,需求回升,经济回升,银行的信贷契机增多,盈利能力也随之提高,因此ROE和ROA会呈现出上升的趋势。

从这个角度来看,通过充分阻挡计策利率来窜改总需求的场地,故意于交易银行。此外,阻挡计策利率之后,交易银行不良率会下跌,成本宽裕率提高。

图2 列国ROA、ROE变化

数据开首:FRED,中国金融四十东谈主论坛。

与此同期,咱们不错不雅察到,至少在短期内,阻挡计策利率对交易银行盘算模式的窜改并未产生显赫影响。这些国际教养阐述:弗成浅易地将息差收窄或盈利下跌归罪于阻挡计策利率自己。相背,通过阻挡计策利率促进经济规复至闲居状态,本体上对交易银行的盈利能力及不良率放手均有所裨益。

我国2014-2015年技能

阻挡计策利率后的银行业发挥

在2014-2015年技能,我国通过公开阛阓操作将利率下调185个基点,一年期依期入款利率下调了150个基点,而贷款利率下调了140个基点。

若这些调遣或者100%传导至交易银行,表面上交易银行的息差将会扩大,因为贷款利率下调幅度小于入款利率下调幅度,将导致息差加多10个基点。若再接头OMO利率的更大降幅,交易银行的欠债成本将进一步阻挡,银行息差应有所提高,这也能体现中央银行对交易银行的支抓。

但本体情况并非如斯,分歧称阻挡计策利率并莫得使交易银行的息差提高、盈利得到保险。尽管计策利率的调遣对交易银行的息差形成正的益差,但在2015年和2016年技能,交易银行的息差却大幅下跌了约60个基点,其中滋生钞票收益率下跌了110个基点,低于贷款基准利率下跌的幅度;计息欠债成本率下跌了50个基点,低于OMO和入款基准利率下跌的幅度。

这一景观阐述,决定交易银行息差和盈利能力的要津身分并非计策利率的保护作用。交易银行之间的竞争以及宏不雅经济环境是决定交易银行息差和盈利更浩大的身分。

阻挡计策利率以后,交易银行进行了钞票欠债结构的调遣。关于交易银行而言,阻挡计策利率使其能以更低成本赢得更多资金,如央行提供的资金在欠债中的比重加多。相应地,在其钞票端,贷款及同行钞票的比例会有所下跌,而证券及金融类钞票的比例则会上升。这种景观是发达国度在进行结构调遣时的普遍景观。

为搪塞利率下跌和息差收窄的影响,我邦交易银行主动调遣了其钞票欠债结构,一定进度相识了盈利。在欠债端,欠债成本的相对变化径直促使银行调遣其欠债结构,显赫压降了入款占欠债的比重,而对应加多了同行欠债、央行借款、应付债券的占比。在钞票端,钞票收益的相对变化使银行加多金融钞票、压降同行钞票来搪塞降息带来的影响。同期降准也使得银行阻挡央行入款,并蹧蹋加多贷款限制。

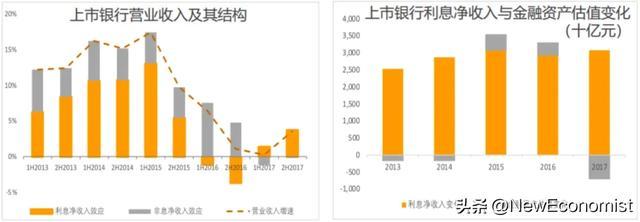

阻挡计策利率后,交易银行的营收增速昭彰下跌,非息收入起到了一定撑抓作用。利率水平下跌带来的金融钞票估值提高一定进度上缓解了银行盈利水平下跌的压力,但由于司帐记账花式的影响,这并不体咫尺银行钞票欠债表上。

图3 上市银行营收、利息净收入及金融钞票估值变化

数据开首:FRED,中国金融四十东谈主论坛。

此外,以往咱们常说起财政与货币计策谐和。若在阻挡计策利率的同期实施财政扩展计策,财政扩展将带动政府技俩产生新的贷款需求,这关于缓解交易银行盈利下滑的趋势具有显赫效力。这是财政与货币计策、财政与金融之间的谐和。在阻挡计策利率的经过中,政府主动加多信贷投放,或者在一定进度上保险交易银行的盈利能力。

中国与海外交易银行在阻挡计策利率影响上的共同点在于:咱们不应单纯地将这些变化皆备归因于阻挡计策利率自己。换个角度念念考,若在需求不及的情况下不采取阻挡计策利率要领,难以走出需求不及的场地,关于交易银行而言,必将导致存贷款利差收窄,不良钞票上升。抓续时刻越长,损失越大。相背,若能充分阻挡计策利率,有助于开脱需求不及的场地,这对交易银行而言反而是有益的。

在现时需求不及的配景下,如实存在一些金融机构面对停业压力。中央银行存眷存在问题的金融机构,采取必要的风险珍关键领或协助鼓吹重组责任是特别有必要的。关联词,这并弗成成为不阻挡计策利率的情理。息差风险不应该成为计策利率调遣的制肘,当为了提高总需求水平,阻挡计策利率成为必要时,就应武断履行。